先日ã€ç¨Žå‹™ç½²ã§ç¢ºå®šç”³å‘Šã‚’ã—ã¦ããŸã¤ã„ã§ã«ã€ä»Šæ›´ãªãŒã‚‰ã€Œé–‹æ¥å±Šã€ã‚‚æ出ã—ã¦ãã¾ã—ãŸã€‚ã“ã‚Œã§è·æ¥ã‚’èžã‹ã‚Œã¦ã‚‚ã€å ‚々ã¨ã€Œãƒ•ãƒªãƒ¼ãƒ©ãƒ³ã‚¹ã§ã™ï¼ã€ã¨ç”ãˆã‚‰ã‚Œã‚‹ã‚ˆã†ã«ãªã£ãŸã‚ã‘ã§ã”ã™ã€‚──ã¾ã‚ã€ç‰¹ã«ä½•ãŒå¤‰ã‚ã‚‹ã¨ã„ã†è©±ã§ã‚‚ã‚ã‚Šã¾ã›ã‚“ãŒã€‚

ãã‚“ãªã«ç¨¼ãŽãŒå¤šã„ã‚ã‘ã§ã¯ãªãã€æ°—分的ã«ã¯ã€Œç„¡è·3割:自営æ¥7割ã€ã¨ã„ã£ãŸã¨ã“ã‚ã§ã¯ã‚ã‚‹ã‚‚ã®ã®ã€‚動機付ã‘ã®æ„味ã§ã‚‚ã€åŒºåˆ‡ã‚Šã¨ã™ã‚‹æ„味ã§ã‚‚ã€ãã—ã¦ä½•ã‚ˆã‚Šã‚‚æ¥å¹´ã®é’色申告ã®ãŸã‚ã«ã‚‚ã€æ‚ªããªã„タイミングã ã£ãŸã®ã‹ãªã¨æ€ã„ã¾ã™ã€‚

「開æ¥å±Šã€ã¨ã€Œé’色申告承èªç”³è«‹æ›¸ã€ã€ã„ãšã‚Œã®æ›¸é¡žã‚‚ã€è¨˜å…¥ãƒ»æ出ã«éš›ã—ã¦å¤§ããªå•é¡Œã¨ãªã‚‹éƒ¨åˆ†ã¯ãªã„ã‹ã¨æ€ã„ã¾ã™ãŒã€ã›ã£ã‹ããªã®ã§ã€è‡ªåˆ†ãªã‚Šã«èª¿ã¹ãŸã“ã¨ã‚’記録ã—ã¦ãŠãã¾ã™ã€‚

Â

スãƒãƒ³ã‚µãƒ¼ãƒªãƒ³ã‚¯

Â

Â

ãã‚‚ãã‚‚å¿…è¦ï¼Ÿã€Œé–‹æ¥å±Šã€

ãã‚‚ãã‚‚ã®å•é¡Œã¨ã—ã¦ã€ãƒ•ãƒªãƒ¼ã§åƒãã«ã‚ãŸã£ã¦ã€Œé–‹æ¥å±Šã€ã‚’æ出ã™ã‚‹å¿…è¦æ€§ã¯ã‚ã‚‹ã®ã‹ã©ã†ã‹ã€ã¨ã„ã†è©±ã€‚ã“ã‚Œã«é–¢ã—ã¦ã¯ã€ã‚¦ã‚§ãƒ–上ã®æ„見をèªã‚€é™ã‚Šã§ã¯è³›å¦ä¸¡è«–──もã¨ã„ã€ã€Œå‡ºã—ãŸæ–¹ãŒè‰¯ã„ã€or「ã©ã£ã¡ã§ã‚‚良ã„ã€ã¨ã„ã†2ã¤ã®æ„見ãŒã‚るよã†ã«æ„Ÿã˜ã¾ã—ãŸã€‚

- 日々徒然。 フリーランスã¯é–‹æ¥å±ŠãŒå¿…è¦ãªã‚“ã

- 出ã™ï¼Ÿå‡ºã•ãªã„?「開æ¥å±Šã€ã‚’æ出ã™ã‚‹ã“ã¨ã®æœ¬å½“ã®æ„味ã¨ã¯ã€‚

- é–‹æ¥å±Šã‚’出ã—ã¦ãªã„ã¨ã€ã§ããªã„事ï¼ï¼Ÿï½œãƒˆãƒ¬ãƒ³ãƒ‰&TIPS|スモビãƒï¼

ã–ã£ãり言ãˆã°ã€ã€ŒåŸºæœ¬çš„ã«ã¯å‡ºã™ã¹ãã‚‚ã®ã ã‘ã‚Œã©ã€ã‚ãˆã¦æ出ã›ãšã«ãƒ•ãƒªãƒ¼ãƒ©ãƒ³ã‚¹ã¨ã—ã¦ç”Ÿè¨ˆã‚’ç«‹ã¦ã¦ã„る人も少ãªãã¯ãªã„ã€ã¨ã„ã£ãŸæ§˜åã§ã—ょã†ã‹ã€‚

ãŸã ã—ã€ãã®å ´åˆã¯è¦‹æ–¹ã«ã‚ˆã£ã¦ã€Œç„¡è·ã€ã¨ã‚‚å—ã‘å–れるãŸã‚ã€å±Šã‘出をæ出ã™ã‚‹ã“ã¨ã§ã€Œå€‹äººäº‹æ¥ä¸»ã€ã¨ã„ã†è‚©æ›¸ãƒ»ç¤¾ä¼šçš„地ä½ã‚’å¾—ã‚‹ã®ã‚‚悪ããªã„ã®ã§ã¯ãªã„ã‹ã¨æ€ã„ã¾ã™ã€‚

Â

「開æ¥å±Šã€ã‚’æ出ã™ã‚‹ã“ã¨ã®æœ€ãŸã‚‹ãƒ¡ãƒªãƒƒãƒˆã¯ã€ã‚„ã¯ã‚Šã€ˆé’色申告〉ã«ã‚ˆã‚‹65万円分ã®ç‰¹åˆ¥æŽ§é™¤ãŒå—ã‘られる点。もã¡ã‚ん手続ããŒå¿…è¦ã¨ãªã‚Šã¾ã™ã—ã€æ¯Žå¹´ã¾ã•ã«ä»Šã®æ™‚期ã«ã¯ã€Œè¨˜å¸³ã¨é ˜åŽæ›¸ã®æ•´ç†ãŒé¢å€’ã ーï¼ã€ã¨æ‚²é³´ã‚’ã‚ã’る個人事æ¥ä¸»ã•ã‚“ã‚’ç›®ã«ã—ã¾ã™ãŒã€‚

ãã®ãŸã‚ã€æŽ§é™¤ã¯ãªã„ã‚‚ã®ã®ç°¡å˜ã«æ¸ˆã¾ã›ã‚‰ã‚Œã‚‹ã€ˆç™½è‰²ç”³å‘Šã€‰ã§ç¨Žé‡‘ã®ç”³å‘Šã‚’ã™ã‚Œã°ã„ã„ã‚„ã€ã¨ã„ã†ã“ã¨ã§ã€é–‹æ¥å±Šã‚’æ出ã—ã¦ã„ãªã„人も少ãªã‹ã‚‰ãšã„ã‚‹ãã†ã§ã™ã€‚ã„ãšã‚Œã«ã›ã‚ˆç¨¼ãŽãŒã‚る以上ã¯ç¢ºå®šç”³å‘Šã®å¿…è¦ãŒã‚ã‚Šã¾ã™ãŒã€é¡ãŒã•ã»ã©å¤‰ã‚らãªã„ãªã‚‰æ¥½ãªæ–¹ã§ã„ã„ã‚„ã€ã¨ã€‚

ã¨ã“ã‚ãŒã©ã£ã“ã„。平æˆ26å¹´1月ã‹ã‚‰ã€ˆç™½è‰²ç”³å‘Šã€‰ã§ã‚‚記帳ã¨å¸³ç°¿ã®ä¿å˜ãŒç¾©å‹™åŒ–ã•ã‚ŒãŸ*1ã“ã¨ã§ã€ã€ˆç™½è‰²ç”³å‘Šã€‰ã®ãƒ¡ãƒªãƒƒãƒˆã¯å°ã•ããªã‚Šã¤ã¤ã‚るよã†ã§ã™ã€‚〈é’色申告〉åŒæ§˜ã«ãŠé‡‘ã®å‹•ãを記録ã—ãªã‘ã‚Œã°ã„ã‘ãªã„ã«ã‚‚é–¢ã‚らãšã€æŽ§é™¤ãªã©ã®ç‰¹å…¸ã¯å—ã‘られãªã„。ãªã‚“ã¦ã“ã£ãŸã„。

一å£ã«ã¾ã¨ã‚ã‚Œã°ã€ã€Œã€ˆç™½ã€‰ã ã‚ã†ãŒã€ˆé’〉ã ã‚ã†ãŒã€ã—ãªã‘ã‚Œã°ãªã‚‰ãªã„確定申告。ãã‚Œãªã‚‰ã€å¤§å¹…ãªæŽ§é™¤ã«ã‚ˆã£ã¦ç¨Žé‡‘を安ãã§ãる〈é’色申告〉ã®æ–¹ãŒè‰¯ãã?ã€ã¨ã„ã†è©±ã§ã™ã€‚ゆãˆã«ã¾ãŸã€ã€Œé–‹æ¥å±Šã€ã‚‚å¿…è¦ã¨ãªã£ã¦ãã‚‹ã€ã¨ã€‚

Â

・白色申告ã®å ´åˆ

事æ¥æ‰€å¾— ï¼ã€€å£²ä¸Šã€€âˆ’ 経費

・é’色申告ã®å ´åˆ

事æ¥æ‰€å¾— ï¼ã€€å£²ä¸Šã€€âˆ’ 経費 − é’色申告特別控除65万円(or10万円)

⇒ 控除ã«ã‚ˆã£ã¦äº‹æ¥æ‰€å¾—を抑ãˆã‚‹ã“ã¨ã§ã€æ”¯æ‰•ã†ç¨Žé‡‘ã‚’å°‘ãªãã™ã‚‹ã“ã¨ãŒã§ãã‚‹ï¼

見田æ‘元宣ã€å†…æµ·æ£äººè‘—『フリーランスã®æ•™ç§‘書ã€ï¼ˆæ˜Ÿæµ·ç¤¾æ–°æ›¸ï¼‰

Â

65万円ã®ã€Œé’色申告特別控除ã€ã‚’å—ã‘ã‚‹ã«ã¯

〈é’色申告〉ã®ç‰¹åˆ¥æŽ§é™¤ã«ã¯ 10万円 㨠65万円 ã®2種類ãŒã‚ã‚Šã€ç”³è«‹æ™‚ã«é¸æŠžã™ã‚‹ã“ã¨ã¨ãªã‚Šã¾ã™ã€‚後述ã™ã‚‹ç”³è«‹æ›¸ã®â€œç°¿è¨˜æ–¹å¼â€ã®é …ç›®ã§ã€â€œç°¡æ˜“簿記â€ã‚’é¸æŠžã™ã‚Œã°10万円ã€â€œè¤‡å¼ç°¿è¨˜â€ã‚’é¸æŠžã™ã‚Œã°65万円ã®ç‰¹åˆ¥æŽ§é™¤ã‚’å—ã‘られã¾ã™ã€‚

より控除é¡ã®å¤šã„65万円ã®ã€Œé’色申告特別控除ã€ã‚’å—ã‘ã‚‹ã«ã¯ã€æ¬¡ã®3ã¤ã®è¦ä»¶ã‚’満ãŸã—ã¦ã„ã‚‹å¿…è¦ãŒã‚ã‚‹ãã†ã§ã™ã€‚以下ã€å…ˆæ—¥èªã‚“ã 『フリーランスを代表ã—㦠申告ã¨ç¯€ç¨Žã«ã¤ã„ã¦æ•™ã‚ã£ã¦ãã¾ã—ãŸã€‚ã€ã‚’å‚考ã«ã¾ã¨ã‚ã¾ã—ãŸã€‚

Â

「事æ¥çš„è¦æ¨¡ã§ã‚ã‚‹ã“ã¨ã€

確定申告ã®å¯¾è±¡ã¨ãªã‚‹æ‰€å¾—ã€ãã®ç¨¼ãŽã‚’å¾—ã‚‹ãŸã‚ã®æ¥å‹™ãŒæœ¬æ¥ã§ã‚ã‚‹ã“ã¨ã€‚生活ã®åŸºç›¤ã‚’ãã®ä»•äº‹ã§ç¯‰ã„ã¦ã„ã‚‹ã‹ã©ã†ã‹ã€‚

Â

「賃借対照表をæ出ã™ã‚‹ã“ã¨ã€

複å¼ç°¿è¨˜ã«ã‚ˆã‚‹è¨˜å¸³ã§ä½œæˆã™ã‚‹æ›¸é¡žã®ã²ã¨ã¤ã§ã€ã€Œè³‡ç”£ã€ã€Œè² 債ã€ã€Œè³‡æœ¬ã€ã®è¦ç´ ã‚’1æžšã®ç´™ã§æ›¸ã表ã—ãŸã‚‚ã®ã€‚ç´°ã‹ãªãŠé‡‘ã®å‹•ãを管ç†ã™ã‚‹å¿…è¦ãŒã‚ã‚Šã€ã€Œã„ã¤ã€ä½•ã®ä»•äº‹ã§ã€ã„ãら売り上ã’ãŸã€ã‹ã‚‰ã€ã€Œã„ã¤ã€å®Ÿéš›ã«ã„ãら入金ã•ã‚ŒãŸã€ã¾ã§ã‚’記載ã—ã¾ã™ã€‚

簿記ã®çŸ¥è˜ãŒã‚る人ã€ã‚ã‚‹ã„ã¯çŸ¥è˜ãŒãªãã¦ã‚‚ã€å•†æã®ä»•å…¥ã‚Œã‚„ら何やらã¨ã„ã£ãŸå‹•ãã®å°‘ãªã„ライターæ¥ãªã©ãªã‚‰ã€å‹‰å¼·ã™ã‚Œã°è‡ªåˆ†ã§ã‚‚作れるã‹ã‚‚ã—ã‚Œã¾ã›ã‚“。ã§ã‚‚基本的ã«ã¯ã€ã€Œä¼šè¨ˆã‚½ãƒ•ãƒˆã«ä»»ã›ã‚Œã°ä¸€ç™ºã§ã§ãã‚‹ã€ã¨ã„ã£ãŸèªè˜ã§ã‚‚å•é¡Œã¯ãªã„ã‹ã¨ã€‚

Â

「申告期é™å†…ã«ç¢ºå®šç”³å‘Šæ›¸ã‚’æ出ã™ã‚‹ã“ã¨ã€

å˜ç´”ãªè©±ã€ã€Œç· 切ã¯å®ˆã‚Œã€ã¨ã„ã†ã ã‘。毎年3月15æ—¥ã¾ã§ã«ã¯ç¨Žå‹™ç½²ã«è¡Œãã¾ã—ょã†ã€‚

Â

「個人事æ¥ã®é–‹æ¥å±Šæ›¸ã€ã«å¿…è¦äº‹é …を記入ã™ã‚‹

ã•ã¦ã€ãã‚Œã§ã¯å®Ÿéš›ã«ã€Œé–‹æ¥å±Šã€ã€æ£å¼å称「個人事æ¥ã®é–‹æ¥ãƒ»å»ƒæ¥ç‰å±Šå‡ºæ›¸ã€ã‚’æ出ã—ã¾ã™ã€‚ãã®ã¾ã¾ç¨Žå‹™ç½²ã«é§†ã‘込んã§ã‚‚OKã§ã™ãŒã€è‡ªåˆ†ã¯å›½ç¨Žåºã®ã‚µã‚¤ãƒˆã‹ã‚‰ãƒ€ã‚¦ãƒ³ãƒãƒ¼ãƒ‰ã§ãã‚‹PDFファイルをコピーã—ã¦ã€ã‚らã‹ã˜ã‚記入ã—ãŸçŠ¶æ…‹ã§å‘ã‹ã„ã¾ã—ãŸã€‚

記入時ã«æ‚©ã‚€ã‹ã‚‚ã—ã‚Œãªã„部分ã¨ã—ã¦ã¯ã€ã€ˆè·æ¥ã€‰ã¨ã€ˆå±‹å·ã€‰ã®æ¬„ãŒæŒ™ã’られるã§ã—ょã†ã‹ã€‚〈屋å·ã€‰ã«é–¢ã—ã¦ã¯ç©ºæ¬„ã§ã‚‚å•é¡Œãªãã€å¿…è¦ã«ãªã£ãŸã¨ãã«å¾Œã§è¨å®šã™ã‚‹ã“ã¨ã‚‚å¯èƒ½ã¨ã„ã†ã“ã¨ãªã®ã§ã€è‡ªåˆ†ã¯ä½•ã‚‚書ã‹ãšã«æ出ã—ã¾ã—ãŸã€‚

å•é¡Œã¯ã€ˆè·æ¥ã€‰æ¬„ã§ã™ã。一å£ã«ã€Œãƒ•ãƒªãƒ¼ãƒ©ãƒ³ã‚¹ã€ã¨è¨€ã£ã¦ã‚‚è·ç¨®ã¯ã•ã¾ã–ã¾ã§ã€ç‰¹ã«ã‚¦ã‚§ãƒ–関係ã§ã¯è¤‡æ•°ã®æ¥å‹™ã‚’å—ã‘æŒã£ã¦ã„る人も少ãªããªã„ã‹ã¨æ€ã„ã¾ã™ã€‚プãƒã‚°ãƒ©ãƒŸãƒ³ã‚°ã‚‚ã‚„ã‚Œã°ãƒ‡ã‚¶ã‚¤ãƒ³ã‚‚ã‚„ã‚‹ã€ã¯ãŸã¾ãŸãƒ©ã‚¤ãƒ†ã‚£ãƒ³ã‚°ã‚‚ã‚„ã‚‹ã€ãªã©ãªã©ã€‚

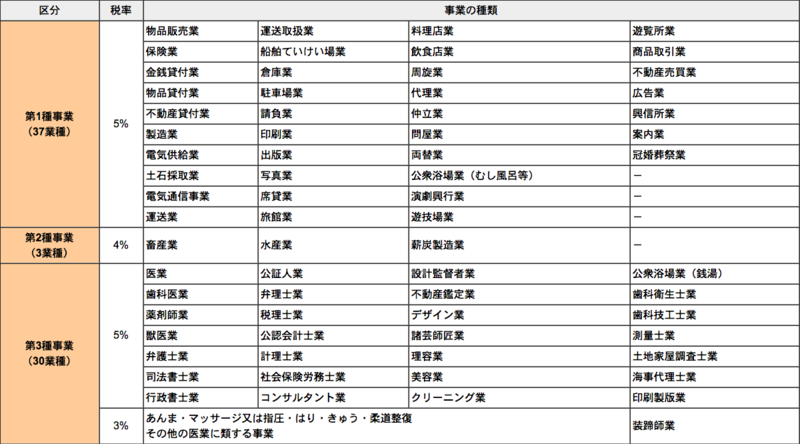

ã¾ãŸã€ã“ã®ã€ˆè·æ¥ã€‰ã«ã‚ˆã£ã¦èª²ã›ã‚‰ã‚Œã‚‹ç¨Žé‡‘ã¨ã—ã¦ã€ã€Œäº‹æ¥ç¨Žã€ã®å˜åœ¨ãŒã‚ã‚Šã¾ã™ã€‚地方ã«ã‚ˆã£ã¦å¯¾è±¡ã¨ãªã‚‹æ¥ç¨®ãƒ»ç¨ŽçŽ‡ã¯ç•°ãªã‚Šã¾ã™ãŒã€æ•°%分ã®ç¨Žé‡‘を計算ã—ãŸä¸Šã§ã€ç¢ºå®šç”³å‘Šæ™‚ã«ç”³å‘Šã—ãªã‘ã‚Œã°ãªã‚Šã¾ã›ã‚“。下記ã®è¡¨ã¯ã€æ±äº¬éƒ½ã®å ´åˆã®å€‹äººäº‹æ¥ç¨Žã§ã™ã€‚

æ±äº¬éƒ½ä¸»ç¨Žå±€ï¼œç¨Žç›®åˆ¥ãƒ¡ãƒ‹ãƒ¥ãƒ¼ï¼žï¼œå€‹äººäº‹æ¥ç¨Žï¼ž

ウェブ関係ã®ä»•äº‹ã§é–¢ä¿‚ã®ã‚ã‚Šãã†ãªã‚‚ã®ã¨ã—ã¦ã¯ã€ã€Œåºƒå‘Šæ¥ã€ã‚„「デザインæ¥ã€ãŒæŒ™ã’られãã†ã§ã™ã€‚ ã„ãšã‚Œã‚‚5%ã®äº‹æ¥ç¨Žã‹ã‹ã‘られるã®ã§ã€æ³¨æ„ãŒå¿…è¦ã§ã™ã。

自分ã®å ´åˆã¯ã€ä¸»ãŸã‚‹æ¥å‹™å†…容ã¯ãƒ©ã‚¤ãƒ†ã‚£ãƒ³ã‚°ã€è¨˜äº‹ã®åŸ·ç†ã«ãªã‚‹ãŸã‚ã€ãã®æ—¨ã‚’記載ã—ã¦æ出ã—ã¦ãã¾ã—ãŸã€‚ä¼ã‚ã‚Œã°ã©ã®ã‚ˆã†ãªè¡¨ç¾ã§ã‚‚構ã‚ãªã„よã†ã§ã™ãŒã€ã€ŒåŸ·ç†æ¥ã€ã€Œæ–‡ç†æ¥ã€ã€Œãƒ©ã‚¤ã‚¿ãƒ¼ã€ãªã©ã§å•é¡Œãªã„ã¨æ€ã„ã¾ã™ã€‚事æ¥ç¨Žã¯ã‹ã‹ã‚Šã¾ã›ã‚“。

Â

å‚考:開æ¥å±Šã«æ½œã‚€ç½ 〜事æ¥ç¨Žã®æ¥ç¨®ã«ã¤ã„㦠- フリーランス最強説ã®è¨¼æ˜Ž

Â

ã‚‚ã†ä¸€ç‚¹ã€â€œé–‹æ¥ã‹ã‚‰1ヶ月以内ã«æ出ã™ã‚‹â€ã¨ã„ã†æ¡ä»¶ãŒã‚ã‚Šã¾ã™ãŒã€ã“ã¡ã‚‰ã¯åŽ³å¯†ãªã‚‚ã®ã§ã‚ã‚‹å¿…è¦ã¯ãªã„よã†ã§ã™ã€‚

ãŸã ã—ã€æ¬¡ã®ã€Œé’色申告承èªç”³è«‹æ›¸ã€ã®æ出ãŒâ€œé–‹æ¥ã‹ã‚‰2ヶ月以内â€ã¨ãªã£ã¦ã„ã‚‹ãŸã‚ã€åˆã‚ã›ã¦æ出ã™ã‚‹ã¨ãã«ã¯çŸ›ç›¾ãŒç™ºç”Ÿã—ãªã„よã†ã«ã—ã¾ã—ょã†ã€‚

自分ã®å ´åˆã¯ã€ã¡ã‚‡ã†ã©ã€Œ2015å¹´ã‹ã‚‰ã€ã¨ã„ã†åŒºåˆ‡ã‚Šã§è€ƒãˆãŸã¨ãã«ã€ä»Šå¹´å§‹ã‚ã«å ±é…¬ãŒç™ºç”Ÿã—ãŸæ—¥ãŒ1月23æ—¥ã ã£ãŸãŸã‚ã€ãã¡ã‚‰ã‚’é–‹æ¥æ—¥ã¨ã—ã¾ã—ãŸã€‚覚ãˆã‚„ã™ã„ã§ã™ã—。

Â

「é’色申告承èªç”³è«‹æ›¸ã€ã«å¿…è¦äº‹é …を記入ã™ã‚‹

続ã„ã¦ã€ã€Œæ‰€å¾—税ã®é’色申告承èªç”³è«‹æ›¸ã€ã«é–¢ã—ã¦ã€‚

æ出時期㯠“é’色申告書ã«ã‚ˆã‚‹ç”³å‘Šã‚’ã—よã†ã¨ã™ã‚‹å¹´ã®3月15æ—¥ã¾ã§â€ ã¨ãªã£ã¦ãŠã‚Šã€ä¾‹ãˆã°ã€2015å¹´ã®æ‰€å¾—ã‚’2016å¹´2〜3月ã«é’色申告ã—よã†ã¨ã™ã‚‹ã®ã§ã‚ã‚Œã°ã€2015å¹´ã®3月15æ—¥ã¾ã§ã«ã“ã®æ›¸é¡žã‚’æ出ã™ã‚‹å¿…è¦ãŒã‚ã‚Šã¾ã™ã€‚

記入ã«ã‚ãŸã£ã¦ã¯ã€åŒã˜ã『フリーランスを代表ã—㦠申告ã¨ç¯€ç¨Žã«ã¤ã„ã¦æ•™ã‚ã£ã¦ãã¾ã—ãŸã€‚ã€ã‚’å‚考ã«ã—ã¾ã—ãŸã€‚

例ã«ãã£ã¦å¿…è¦äº‹é …を記入ã—ã€10万円ã®æŽ§é™¤ã‚’å—ã‘ã‚‹ã®ã§ã‚ã‚Œã°ã€ã€ˆç°¿è¨˜æ–¹å¼ã€‰ã®é …ç›®ã§ã€Œç°¡æ˜“簿記ã€ã‚’é¸æŠžã€‚「複å¼ç°¿è¨˜ã€ã‚’é¸æŠžã™ã‚Œã°ã€65万円ã®ç‰¹åˆ¥æŽ§é™¤ã‚’å—ã‘られã¾ã™ã€‚

知è˜ãŒãªã„ã¨ãŠãらãå›°ã‚‹ã®ãŒã€æ¬¡ã®é …目。サイトや本ã«ã‚ˆã£ã¦ã€ˆå‚™ä»˜å¸³ç°¿å〉ã®é¸æŠžãŒãƒãƒ©ãƒãƒ©ãªãŸã‚ã€ã©ã‚Œã‚’é¸ã‚“ã§ã„ã„ã®ã‹ã‚ã‹ã‚Šã¾ã›ã‚“ã§ã—ãŸã€‚

「困ã£ãŸã‚‰èžã‘ã°ã„ã„ã˜ã‚ƒãªã„ã€ã¨ã„ã†ã“ã¨ã§ã€ãã¡ã‚‰ã ã‘手を付ã‘ãšã«ç¨Žå‹™ç½²ã¸ã¨æŒã¡è¾¼ã‚“ã§ç›¸è«‡ã—ã¦ã¿ã¾ã—ãŸã€‚「多分ã€å°‚用ソフトã‹ä½•ã‹ã§æ›¸é¡žã‚’作ã£ã¦ç”³å‘Šã™ã‚‹ã“ã¨ã«ãªã‚‹ã¨æ€ã†ã‚“ã§ã™ãŒâ€¦â€¦ã€ã¨èžã„ã¦ã¿ãŸã¨ã“ã‚ã€ã€Œã§ã—ãŸã‚‰ã€ã“ã®ã¾ã¾æ出ã•ã‚Œã¦å•é¡Œãªã„ã§ã™ã‚ˆãƒ¼ã€ã¨ã®ã“ã¨ã§ã€‚滞り無ãã€ã‚ã£ã•ã‚Šã¨æ‰‹ç¶šãã¯çµ‚了ã—ã¾ã—ãŸã€‚

Â

Â

ã‚ã‹ã‚‰ãªã‘ã‚Œã°ã€ç›¸è«‡ã—よã†

ã“ã¡ã‚‰ã®ç¢ºå®šç”³å‘Šã®è¨˜äº‹ã§ã‚‚書ãã¾ã—ãŸãŒã€ç¨Žå‹™ç½²ã®è·å“¡ã•ã‚“ã¯éžå¸¸ã«è¦ªåˆ‡ã§ã™ã€‚ã¾ã£ãŸã知è˜ãŒãªãã€è‡ªåˆ†ã§ç¢ºå®šç”³å‘Šã®æ›¸é¡žãŒä½œã‚Œãªãã¦ã‚‚相談ã«ä¹—ã£ã¦ãã‚Œã¾ã™ã—ã€æ›¸é¡žä½œæˆã‹ã‚‰æ‰‹ç¶šãã¾ã§æ‰‹åŽšã対応ã—ã¦ãã ã•ã„ã¾ã™ã€‚

ãªã®ã§ã€ç¢ºå®šç”³å‘Šã«ã›ã‚ˆã€é–‹æ¥å±Šã«ã›ã‚ˆã€é’色申告承èªç”³è«‹æ›¸ã«ã›ã‚ˆã€ã‚ã‹ã‚‰ãªã‘ã‚Œã°å¿…è¦äº‹é …ã¨è³ªå•ã ã‘考ãˆã¦ç¨Žå‹™ç½²ã‚’訪れã¦ã—ã¾ã£ã¦ã‚‚良ã„ã¨æ€ã„ã¾ã™ã€‚ãã®å ´ã§è³ªå•ã—ã¤ã¤ä½œæˆã—ãŸæ–¹ãŒã€ä¸‹æ‰‹ã«è‡ªåˆ†ã§èª¿ã¹ã¦ã‚„るよりã¯ç¢ºå®Ÿã«æ出ã§ãã‚‹ã§ã—ょã†ã—。

Â

注æ„点ã¨ã—ã¦ã¯ã€ã‚„ã¯ã‚Šå¿…è¦ãªæƒ…å ±ã‚„çŸ¥è˜ã¯æœ€ä½Žé™ã€æƒãˆãŸä¸Šã§è¶³ã‚’é‹ã¶ã“ã¨ã§ã—ょã†ã‹ã€‚åŽå…¥ã‚„支出ã€å„種証明書ãŒãªã‘ã‚Œã°ç¢ºå®šç”³å‘Šã®æ›¸é¡žã¯ä½œã‚Œã¾ã›ã‚“ã—ã€ã€Œé’色申告ã£ã¦ãªã‚“ãžï¼Ÿã€ãªçŠ¶æ…‹ã§å‘ã‹ã†ã‚ˆã‚Šã¯ã€ãã®ãƒ¡ãƒªãƒƒãƒˆãªã©ã‚’把æ¡ã—ã¦ã‹ã‚‰è©±ã‚’èžãã«è¨€ã£ãŸæ–¹ãŒåˆ¤æ–ã—ã‚„ã™ã„ã¨æ€ã„ã¾ã™ã€‚

逆ã«ã€è‡ªåˆ†ã§æ›¸é¡žã‚’作æˆã—ã¦æ出ã«å‘ã‹ã†å ´åˆã¯ã€ç´°å¿ƒã®æ³¨æ„を払ã£ã¦ã€è¨˜å…¥æ¼ã‚ŒãŒãªã„よã†ã«å¿…è¦äº‹é …を埋ã‚ã‚‹ã“ã¨ã€‚ã¾ãŸã€å°åˆ·ã—ãŸæ›¸é¡žã®æŽ§ãˆã‚’忘れãšæŒã£ã¦è¡Œãã“ã¨ãªã©ãŒæŒ™ã’られã¾ã™ã€‚

控ãˆã«é–¢ã—ã¦ã¯ã€å¿…ãšå¿…è¦ã¨ã„ã†ã‚ã‘ã§ã¯ãªã„よã†ã§ã™ãŒã€ã—ã£ã‹ã‚Šå—付å°ã‚’もらã£ãŸæŽ§ãˆãŒãªã„ã¨å›°ã‚‹å ´é¢ã‚‚ã‚ã‚‹ãã†ãªã®ã§ã€‚特ã«å€‹äººäº‹æ¥è€…ã®ç¢ºå®šç”³å‘Šã®å ´åˆã€ç´ç¨Žã®è¨¼æ˜Žã¨ã—ã¦ç¢ºå®šç”³å‘Šæ›¸ã®æŽ§ãˆã‚’æŒã£ã¦ã„ãªã„ã¨ã€éŠ€è¡Œã‹ã‚‰èžè³‡ãŒã§ããªã„ケースãªã©ã‚‚ã‚ã‚‹ãã†ã§ã™ã€‚

Â

以上ã€é–‹æ¥å±Šã¨é’色申告承èªç”³è«‹æ›¸ã€å„書類をæ出ã—ã¦ããŸã€è‡ªåˆ†ã®è¨˜éŒ²ã§ã—ãŸã€‚

Â