「そろそろNISAで資産運用を始めてみたいけど、赤字が出ないか心配…」

「周りではやっている人が増えてきたが、本当に大丈夫なのか?」

これからNISAを活用した投資を始めようとしていて、このような不安や疑念をお持ちの方もいらっしゃるのではないでしょうか。

結論から申し上げると、NISAで赤字が出る(元本割れする)可能性はあります。

成長投資枠の最大の特徴は「自由度の高い投資・大きな額の投資ができること」であるため、具体的には次のような願望をお持ちの方におすすめの投資枠です。

| まずはこれだけ知っておいて!NISAと赤字に関するQ&A |

| Q.NISAで赤字が出ることってあるの? |

ある NISAを活用する・しないに関わらず、投資は預金のように「元本保証」がされていないため、赤字(元本割れ)を引き起こす可能性がある |

| Q.赤字になる確率は? |

投資のスタイルや購入銘柄によって大きく左右されるが、保有期間が長いほど低い傾向にある 【長期投資による元本割れ確率の目安】※ |

Q.赤字のリスクを軽減するにはどうすればいい? |

「少額・長期・積立」で投資を行う ※大きな利益を出したい場合は、投資顧問のサポートを受けて個別株投資・成長投資に挑戦するのがおすすめ |

※参考:金融庁「NISA早わかりガイドブック」(p.3)

NISAに限らず、投資と損失は切っても切り離せない関係にあり、完全にノーリスクの投資というものは存在しません。

それでも、正しい知識を身につけしかるべきサポートを受ければ、赤字のリスクを軽減させることはできます。

赤字が心配な場合は、

・ローリスクな方法で投資を行う(少額・長期・積立投資)

・多少リスクを取ってでも大きな利益を得たいのならプロのサポートをつける(投資顧問など)

といった対策を立てると良いでしょう。

本記事では、これからNISAで投資を始める方に向けて

・「NISAで赤字が出る」とはどういうことか(赤字が出る理由・確率・赤字が出るとどうなるのか)

・NISAで赤字が出てしまうよくある失敗パターン

・NISAの赤字リスクを最小限に抑える方法

・実際に赤字が出た時の対処法

について詳しく解説します。

NISAと赤字に関する正しい知識を身につけ、低リスクで資産を増やしたいという方は、ぜひ最後までご覧ください。

そもそもNISAとは何か、より基本的なことから知りたい場合は、NISAの定義や仕組みについて初心者向けに解説した以下の記事をご覧ください。

目次

1.NISAを活用した投資は、赤字(元本割れ)になる可能性がある

冒頭でも申し上げたとおり、NISAを活用した投資は、赤字(元本割れ)になる可能性があります。

一体どういうことか、赤字が出る仕組みを次の順に解説していきます。

・投資には「元本保証」がないため、元本割れのリスクがある

・NISAを活用した投資で赤字が出る確率

・元本がゼロになることはあっても、借金のリスクはない

本章を読むことで、NISAの赤字のリスク・リターンに関する感覚が掴めるようになるので、しっかりと確認しておきましょう。

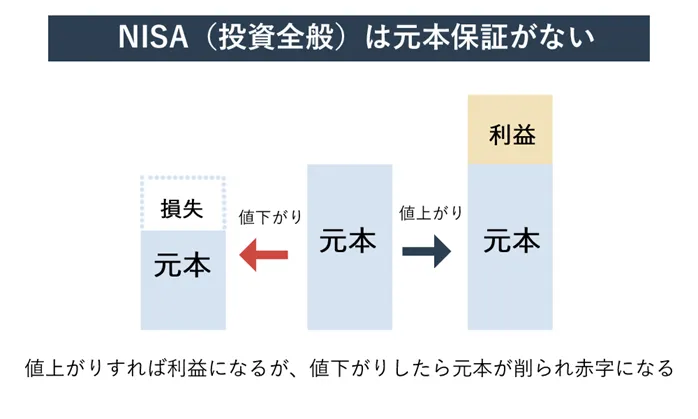

1-1.投資には「元本保証」がないため、元本割れのリスクがある

NISAを活用した投資で赤字(元本割れ)になる可能性があるのは、NISAに限らず、投資には「元本保証」がないためです。

【元本保証とは?】

預けた資金が減らないことを金融機関が約束すること。銀行への預貯金などがこれに該当する

【元本割れとは?】

購入した金融商品の価値が投資金額を下回り、元本よりも少ない金額しか手元に戻らないこと

NISAという制度を活用する・しないに関わらず、投資は預金のように「元本保証」がされていないため、どれだけ「安全」「低リスク」と言われている金融商品でも、赤字(元本割れ)のリスクはついて回ります。

そもそも投資とは、株や債券などの金融商品を購入し、購入時よりも価値が上がったタイミングで売却することで利益を生み出すものです。

購入時よりも売却時の価値が上昇していれば利益が発生しますが、下落していた場合は当然ながら損失が発生します。

金融商品の売買で発生した損失は元本から削られるため、最終的に受け取れるお金は投資を始める前よりも少なくなります。

これが、NISAをはじめとする投資で「元本割れ=赤字」が発生する仕組みです。

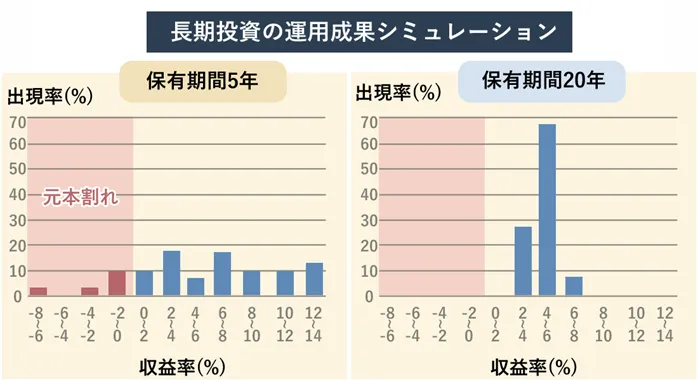

1-2.NISAを活用した投資で赤字が出る確率

NISAを活用した投資で赤字が出る確率は、

・投資のスタイルや購入銘柄によって大きく左右されるため、一概に何%とは言えない

・ただし保有期間が短いほど赤字の確率も高まる傾向にある

というのが答えです。

「目安でもいいから、おおよその確率を具体的な数値で知りたい!」

という場合は、金融庁が作成した「NISA早わかりガイドブック」内のシミュレーション結果を参考にすると良いでしょう。

※金融庁「NISA早わかりガイドブック」を元に当社作成

上のグラフを見て分かるとおり、金融庁のシミュレーション上では、投資の赤字リスクは

・5年間保有した場合:10~20%程度

・20年間保有した場合:ほぼ0%

が目安です。

ただし注意しておきたいのが、こちらはあくまでシミュレーション結果による目安であり、今後の価格変動は誰も正確には予測できません。

赤字のリスクを「完全に0%」にすることはできませんが、

・赤字が心配でNISAを始められない

・赤字になる確率を少しでも下げたい

という方は、20年以上スパンの長期投資を考えておくと良いでしょう。

Q.なぜ保有期間が長いと赤字の確率が下がるの?

A.長期的に見ると、世界の経済は拡大し続けているから

一般的に「長期の投資ほど元本割れのリスクが低い」と言われているのは、第一次世界大戦後の1910年代から現在に至るまで、世界の経済は拡大し続けているためです。

2008年のリーマンショックや2020年のコロナショックなどにより世界の株価が一時的に下落しても、数年で回復し、その後は再び上昇していきます。

このような背景から、「一時的な価格変動に影響されるスポット投資よりも、数十年スパンで金融商品を保有する長期投資の方が元本割れのリスクが低い」というのが一般的な見解とされています。

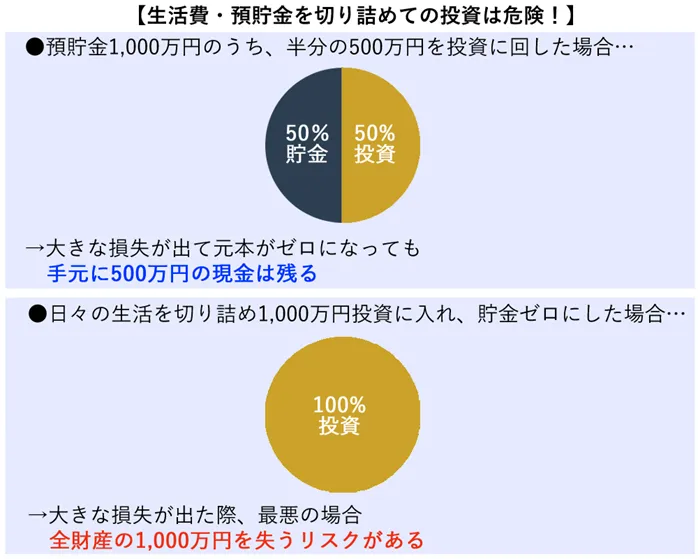

1-3.元本がゼロになることはあっても、借金のリスクはない

「赤字」と聞いて、「FXや信用取引のように、NISAでも借金になることはあるの?」と不安に思う方もいらっしゃるかもしれませんが、NISAを活用した投資で借金を負うリスクはありません。

損失が出て赤字になっても、あくまで「投資につぎ込んだお金から赤字が出る」だけなので、全財産を投資しない限りは破産に追い込まれることもありません。

ただし裏を返せば、

・どこかからお金を借りて投資の資金を調達してくる

・生活を切り詰めて投資資金を捻出する

といったスタイルで資産運用をしている場合は、損失が出ると家計に大きなダメージを負うリスクがあります。

NISAをはじめとした資産運用は、「日々の生活に必要なお金は確保したうえで余剰資金で行うのが基本」だと押さえておきましょう。

2.NISAで赤字が出るのはどんな時?よくある失敗パターン

続いては、NISAで赤字が出る際のよくある失敗パターンを3つご紹介します。

・短期間で大きな利益を狙って、大金を一括投資してしまう

・一時的な価格変動に動揺し、最も損なタイミングで売却してしまう

・毎月の生活費を切り詰めて積み立て投資し、家計が赤字になってしまう

どういった性格の人がこのようなパターンに陥りやすいか、具体的な防止策など、事前に確認し失敗を防ぎましょう。

2-1.短期間で大きな利益を狙って、大金を一括投資してしまう

まずは、「短期間で大きな利益を狙って、大金を一括投資してしまう」という失敗例をご紹介します。

こちらは、手っ取り早くお金を得るため利回りの高い銘柄に大金を一度につぎ込んだ結果、値下がりによる赤字が出ててしまうというパターンです。

短期間で大きな利益を出せるチャンスのある一括投資は、当然損失のリスクも高くなるため、投資初心者にはおすすめしません。

こんな性格・状況の人は要注意! |

| ・何事もコツコツ継続するのが苦手 ・短期間で大きな利益を得たいが、投資の専門的な勉強はしたくない ・投資を一か八かのギャンブルとして捉えている ・今すぐに必要なお金を投資で作りたい(家や車の購入費用など) ・老後の資金が不安な中高年層 |

特によくあるケースとしては、60歳以上の方が短期間で老後資金を得ようとして、退職金を全額投資につぎ込んでしまうといったパターンが見られます。

中高年層は若年層ほど長期投資の恩恵を受けられないため、大金の一括投資に踏み切ってしまうケースが少なくありませんが、投資で赤字が出て老後の生活が立ち行かなくなってしまっては元も子もありません。

失敗の防止策は、なんと言っても「近い将来必要になる分のお金は投資に使わず残しておくこと」です。

失敗防止策の一例 |

| ・生活費の7.5カ月分の預貯金は常に確保し、超えた分の金額だけ投資に回す ・100から自分の年齢を引いた比率を投資に回す(65歳の場合、貯蓄の「100-65=35%」を投資に回す) |

このように、具体的なルールを設けて無理のない範囲で運用し、赤字によるダメージを回避しましょう。

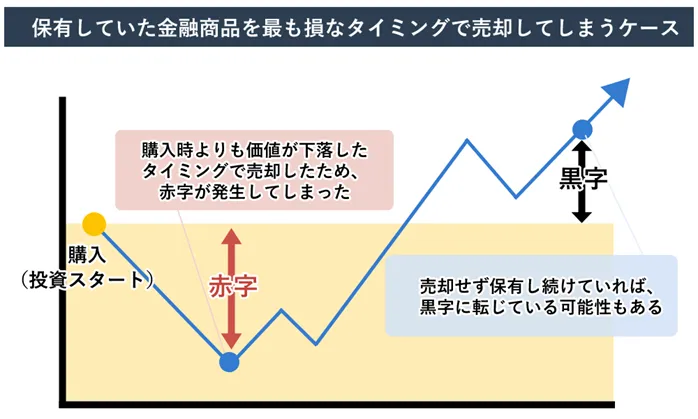

2-2.一時的な価格変動に動揺し、最も損なタイミングで売却してしまう

続いては、「一時的な価格変動に動揺し、最も損なタイミングで売却してしまう」という失敗例を紹介します。

こちらは、長期で保有していれば赤字にならなかった金融商品を、値下がりのタイミングで売却してしまうことにより赤字が出てしまうパターンです。

一時的に値下がりした金融商品は、保有し続けていればその後価格が上昇する可能性もあるため、短期売却を繰り返すのはリスクが高い投資スタイルと言えます。

こんな性格・状況の人は要注意! |

| ・優柔不断で、一度決めたことを変更することが多い ・銀行口座や証券口座の残高を頻繁にチェックしては一喜一憂してしまう癖がある ・購入する銘柄・投資額・保有期間など、明確なルールを設けず「とりあえず」で投資を始めようとしている ・株のデイトレードなど、短期的な投資の経験がある(興味がある) |

「安く買って高く売る」を繰り返す短期売買は、専業の個人投資家の中ではメジャーな手法のひとつであり、このような投資方法が間違っているわけではありません。

しかし、上限のある非課税枠を活用して資産を増やすNISAにおいては、低リスクな長期保有の方が適しているというのが一般的な見解です。

一時的な価格変動に振り回されないための防止策としては、投資を始める前にしっかりと検討し、明確なルールメイキングを設けるのが最も効果的です。

失敗防止策の一例 |

| ・投資を始める前はしっかりと情報収集し、長期運用に適した低リスクな銘柄を吟味する ・投資への不安を煽るような情報はできるだけ見ない ・無理のない金額を設定する(出費がかさんだ月でも積み立てられる金額を設定すると良い) |

このように、意思が揺らがないよう明確なルールを事前に固めてしまうことで、一時的な赤字に一喜一憂せずに運用できます。

2-3.毎月の生活費を切り詰めて積み立て投資し、家計が赤字になってしまう

最後は、番外編として「毎月の生活費を切り詰めて積み立て投資し、家計が赤字になってしまう」という失敗について解説します。

こちらは、投資自体は利益が出て黒字になっても、無理な金額の積み立てで家計に赤字が出てしまい投資を続けられなくなるパターンです。

ネットやTVで「NISAは1日でも早く始めないと損!」という情報を目にして不安を煽られ、生活費を削って投資の積立費用に充ててしまうという人は少なくありません。

しかし、積立投資は数十年の長期スパンを前提としたものなので、長く運用し続けるためには日々の生活を心身ともに健康に送れることが重要です。

次の項目に当てはまるものがある方は、NISAでの投資を始めることで家計が赤字になってしまう危険があるため、注意しましょう。

こんな性格・状況の人は要注意! |

| ・将来の安心よりも、今しかできない経験に投資したい ・今よりも生活水準を落としたくない ・すでに生活に余裕がない状態で投資を始めようとしている ・多少無理をしてでもできるだけ早くNISAの枠を埋めたい |

失敗の防止策としては、「無理のない金額を設定して始める」しかありません。

NISAの積立投資はネット証券であれば毎月100円から、店舗型の証券会社であれば毎月1,000円から始められます。

まずは無理なく続けられる金額から始め、収入が増えたタイミングで増額していくことをおすすめします。

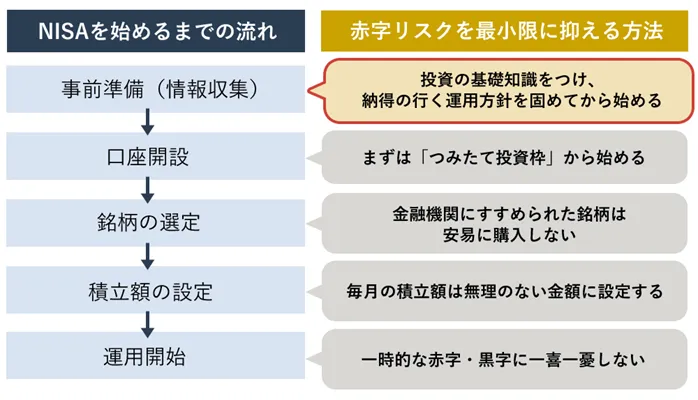

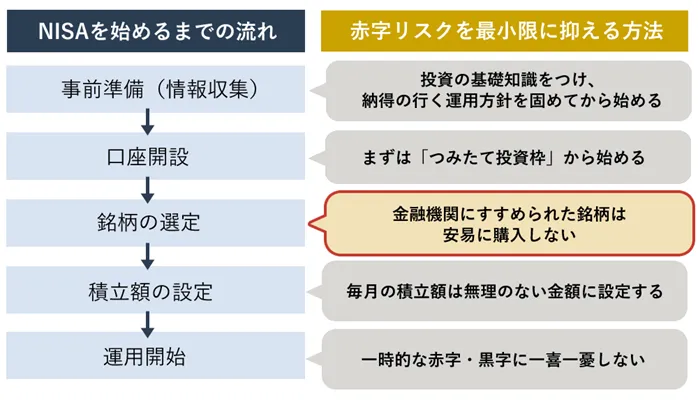

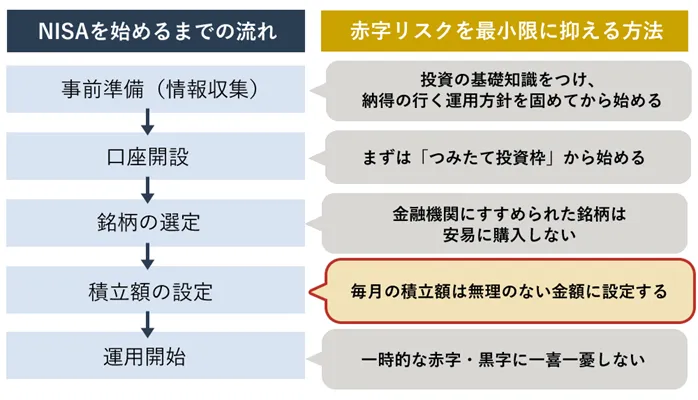

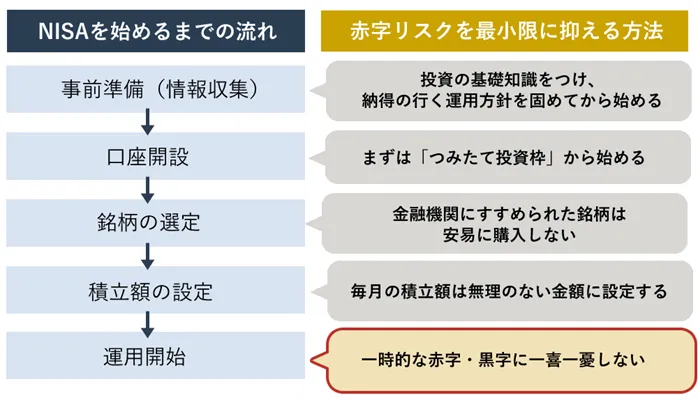

3.NISAの赤字リスクを最小限に抑える5つの方法

ここからは、NISAの赤字リスクを最小限に抑える方法を、事前準備~商品購入までの流れに沿って解説します。

上から順に読み進めながらNISA口座を開設・運用すれば、自然とローリスクな投資につながっていくため、一つ一つのポイントをしっかりと押さえておきましょう。

3-1.投資の基礎知識をつけ、納得の行く運用方針を固めてから始める

まず大前提として押さえておきたいのが、「投資の基礎知識をつけ、納得の行く運用方針を固めてから始める」という点です。

「NISAは今すぐ始めないと損!」

「貯蓄があるなら、年間投資上限の360万円はできるだけ早く埋めるべき!」

といった情報を見聞きし、すぐにNISAを始めようと思い立った方もいらっしゃるかもしれませんが、くれぐれも焦りは禁物です。

よく調べずに口座開設し、購入する銘柄や金額を決めてしまうと、

・成長が見込めない商品・価格変動が激しくリスキーな商品に投資し赤字が出てしまう

・無理のある金額を投資に回して生活が苦しくなり、途中で売却してしまう

などのリスクがあります。

NISAでは数十年スパンを想定した長期投資が基本であり、1分1秒を争うようなスピード勝負が重要になる局面はほとんどありません。

一刻も早くNISAを始めることよりも、NISAに関する正しい知識をつけて自分で納得できる運用方針を固めることの方が重要かつ先決です。

赤字のリスクを軽減するためには

・成長投資枠・積立投資枠のどちらを使うのか

・どんな銘柄を選ぶのか

・いくら投資するのか

といった要素を吟味し、周囲の声や情報に流されず、しっかりと自分の中でルールメイキングしましょう。

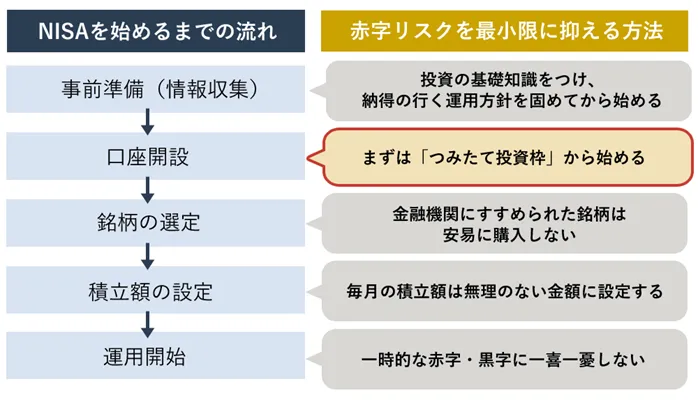

3-2.まずは「つみたて投資枠」から始める

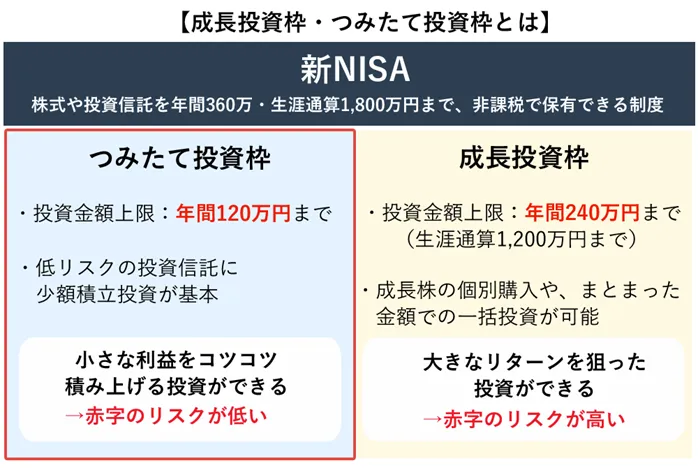

NISAの運用方針を固める際に最初の関門となるのが、「つみたて投資枠」「成長投資枠」のどちらを使うかですが、赤字リスクを抑えるためにまずは「つみたて投資枠」から始めることをおすすめします。

つみたて投資枠と成長投資枠では、購入できる商品・投資方法・投資金額が異なり、投資初心者向けの小さな利益をコツコツ積み上げる低リスクなスタイルは、つみたて投資枠の方が向いていると言えます。

まずはつみたて投資枠でのローリスクな投資をベースに資産形成し、

「まだまだ資金に余裕がある」

「勉強しながら個別株式などにも挑戦してみたい」

という場合は成長投資枠もプラスで活用すると良いでしょう。

【成長投資枠で個別株式の購入・一括投資に挑戦する場合は、プロへの相談が必須!】

つみたて投資枠を上限いっぱいまで活用しても資金にまだまだ余裕がある場合は、必然的に成長投資枠を使うことになります。

成長投資枠では毎月定額を積み立てる以外にも、まとまった金額で特定の銘柄に一括投資することも可能ですが、このようなややリスキーな投資をする場合には投資顧問などのプロへ相談することをおすすめします。

専門知識を持たずに、自分の資産形成のプランに合わせて「今どの銘柄を買う(売る)べきか」の判断をするのは非常に困難であるため、専門家のサポートは必須と言えるでしょう。

※投資顧問とは何かをより詳しく知りたい場合は、以下の記事をご覧ください。

株式投資のアドバイスをする「投資顧問」とは

※成長投資枠についてより詳しく知りたい場合は、仕組みやメリット・デメリットについて解説した以下の記事をご覧ください。

新NISAの成長投資枠とは?少額積立が物足りない人におすすめ

3-3.金融機関にすすめられた銘柄は安易に購入しない

銘柄を選定する際は、金融機関にすすめられた銘柄は安易に購入しないというのが、赤字リスクを抑えるポイントです。

銀行や証券会社が熱心に営業をかけてくる商品のなかには、

・手数料・信託報酬が高いもの

・価格変動が不安定でリスキーなもの(新興国株など)

といったものが含まれている可能性があり、わざわざ営業をしなくても人気が安定している銘柄と比べて赤字リスクが高いと言えます。

ではどのような銘柄を選べば良いのか、つみたて投資枠の対象商品である280本の投資信託のうち、本記事でおすすめするのは以下の4つです。

NISA(つみたて投資枠)のおすすめ銘柄4選 |

| 世界株式連動型 |

| eMAXIS Slim 全世界株式(オール・カントリー) 基準価額:26,442円 MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)に連動するインデックスファンド※。日本を含む先進国および新興国の株式等への投資を行い、このファンド1本で全世界の株式に国際分散投資できます。 |

基準価額:25,297円 「バンガード・トータル・ワールド・ストックETF」に投資することで、日本・先進国・新興国など、全世界の株式約8,800銘柄に幅広く投資できるインデックスファンド。世界の経済成長の恩恵を受けたい人におすすめです。 |

| 米国株SP500連動型 |

基準価額:31,789円 米国の代表的な株価指数であるS&P500指数(円換算ベース)に連動するインデックスファンド。低コストで米国株に分散投資できることから、全世界株式と並んで根強い人気のある銘柄です。 |

SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500) 基準価額:29,089円 S&P500指数(円換算ベース)に連動し、「バンガードR ・S&P500 ETF(ティッカーコード:VOO)」を主要投資対象とするインデックスファンド。eMAXIS Slimと同様に、コストの低さと米国株式への分散投資が魅力。 |

※インデックスファンド:特定の指標に連動するように設計された投資信託。比較的低リスク・低コストで運用できるため、投資初心者向け

赤字リスクの低い投資を目指すなら、上記のような

・これでまでの運用実績が高い

・低コスト

・さまざまな金融商品分散投資できる

・安定した人気がある

といった特徴のある銘柄を選ぶと良いでしょう。

Q.分散投資が低リスクなら、つみたて投資枠で色々な銘柄の投資信託を買った方が良い?

A.さまざまな金融商品に分散投資できる投資信託を選んでいれば、1つの商品のみでも問題ない

低リスクな投資の基本は「長期・積立・分散」ですが、投資信託は専門家が選定した複数の個別銘柄をバランスを取りながら運用して利益を得る商品であるため、1つの商品でも分散投資が可能になります。

つまり、投資信託を購入すること自体がすでに分散投資に繋がるため、複数の投資信託を無理に購入する必要はありません。

よく知らない銘柄を分散投資のためにあれこれ購入するのはおすすめしませんが、「2種の投資信託でどちらを購入するか決められない」といった場合は、資金を2分割してどちらも購入しても良いでしょう。

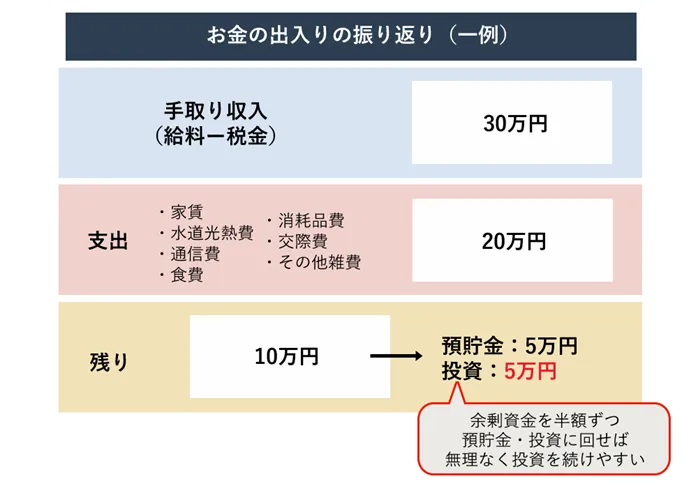

3-4.毎月の積立額は無理のない金額に設定する

銘柄を選んだら、毎月の積立額を設定をします。

この時、赤字リスクを最小限に抑えるためにやっておきたいのが、「無理のない金額に設定する」ということです。

投資は余剰資金の範囲内で行うというのが鉄則であり、特にNISAを活用した長期積立では「この先20年間無理なく続けられるか」が重要になってきます。

「将来のために」と、無理をして大きな金額に設定してしまうと、

・万が一価格の急変動で元本がゼロになった場合、その後の生活が立ち行かなくなる危険がある

・預貯金ではまかなえない出費が必要になった場合、購入した商品を途中で売却しなければならない

(結果的に十分な利益を得られない)

・生活水準を下げることで、今現在の幸福度が下がる

といったリスクがあります。

途中で積立金額を変更することもできますが、急な入院など早急に現金が必要になった場合に備えて、ある程度の貯蓄を確保できる範囲内で行うのがおすすめです。

自分の余剰資金がいくらかわからない場合は、月々のお金の出入りを振り返り、収入から支出を差し引いていくら残るかを計算すると良いでしょう。

「収入と支出がトントンで、余剰資金がない」という場合は、まずは日々の生活に余計な出費がないかを見直してからNISAを始めることをおすすめします。

3-5.一時的な赤字・黒字に一喜一憂しない

銘柄・積立額が決まったら、いよいよ投資信託の運用を開始します。

積立買付を設定しておけば、普通預金口座から毎月決まった金額が自動的に引き落とされるため、運用後にやらなければならないことは基本的にはありません。

ただし、この時重要になってくるのが、「一時的な赤字・黒字に一喜一憂しない」ということです。

金融商品の価格は日々変動するもので一時的な赤字(値下がり)に動揺してすぐに売却してしまうと、その後の黒字(値上がり)に好転するチャンスを自ら手放してしまうことになります。

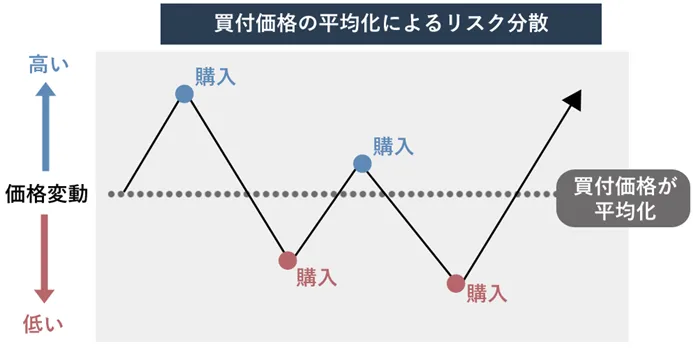

本来であれば、価格が一番低い時期に購入して一番高い時期に売却するのが最も利益を大きくする方法ですが、価格変動のタイミングを見極めるのは個人投資家には非常に困難です。

そこで、価格が低い時も高い時も毎月一定の金額で購入し続けることによって、買付価格を平均化させ、赤字リスクを分散させる必要があります。

価格変動に一喜一憂せず同じ金額を積み立て続けていれば、数十年後の価格が今よりも高かった場合長期的には黒字となり、積立投資が低リスクと言われているのはこのためです。

運用を開始したばかりの頃は、ついNISA口座の管理画面を毎日チェックしてしまい、価格が下落した日は「このまま赤字になるのでは?」と不安になる方も少なくありません。

一時的な赤字に慌てて売却したり、銘柄や購入金額をコロコロ変えずに、同じ金額を積み立て続ける「ほったらかし投資」を目指すと良いでしょう。

4.実際に赤字が出たらどうする?損失を拡大させないための対処法3ステップ

最後は、実際に赤字が出た場合の、損失を拡大させないための対処法を3つのステップで紹介します。

STEP1.妥当な損失ラインを決めておきます。

STEP2.発生した赤字が一時的なものなのかを見極める

STEP3.「保有継続」するか「売却」するかを決断する

これまでご紹介したローリスクな運用スタイルで、赤字のリスクを軽減させることはできても、完全に赤字を防ぐことは不可能です。

特に、成長投資枠を活用して大きな利益を出そうと考えている方にとっては、赤字のリスクは避けて通れません。

万が一赤字が発生してしまった場合に備え、落ち着いて対処できるよう、本章の内容をしっかりと確認しておきましょう。

4-1.STEP1.妥当な損失ラインを決めておきます。

あらかじめ赤字が出た場合の売却ラインを決めておくことは大切です。赤字が出た場合の売却(損切り)は投資金額全体の中でどれくらいを占めるのか割合によっても変わってきます。

重要なのは投資金額全体の中での赤字の割合です。

例えば、AさんとBさんはそれぞれ株で1,000万円を運用しています。X銘柄が株価1,000円になったので購入することにしました。このケースの場合

2.BさんはX銘柄を1,000円で10,000株を買いましたが、その後、株価800円になり損切りました。Bさんの損失は200万円、運用資金の20%です。

Aさんは運用資産1,000万円の中で10万円の赤字であれば、取り戻すこともそれほど難しい金額ではありませんので、様子を見るという選択も可能です。

しかし、Bさんの運用資産1,000万円のうち赤字が20%と大きく膨らんでしまうと、取り戻すことが難しくなります。この場合はここまで赤字が拡大する前に損切りしておく必要があったと言えるでしょう。

このように、損失ラインは資産全体の中で、どの程度の比重で投資しているのかによって、変えていくことが重要です。

4-2.STEP1.発生した赤字が一時的なものなのかを見極める

発生した赤字が一時的なものなのかを見極めます。

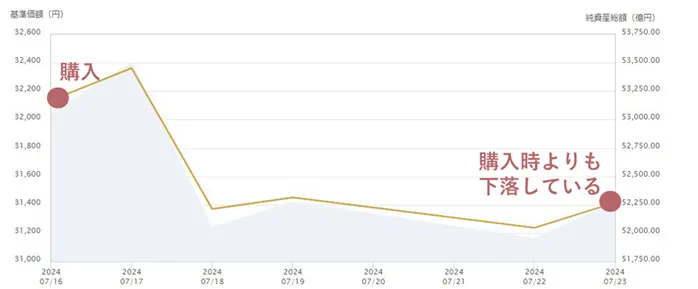

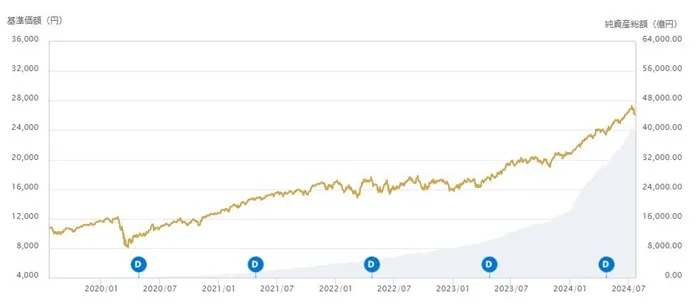

購入している金融商品の個別銘柄ページにアクセスし、基準価額の推移を確認しましょう。

このとき、「短期(1週間~1カ月など)」と「長期(5~10年など)」の推移を表示し、見比べてみるのがポイントです。

基準価額の推移から、発生した赤字が一時的なものなのかをどのように見極めればいいのか、次の例をご覧ください。

【eMAXIS Slim 全世界株式(オール・カントリー)の場合】

直近1週間の推移を見ると、基準価額が下落している

※出典:MUFG「eMAXIS Slim 全世界株式(オール・カントリー)」

5年間の推移を見ると、一時的に価格が下落することはあっても、長期的には上り調子

※出典:MUFG「eMAXIS Slim 全世界株式(オール・カントリー)」

→今発生している赤字は一時的なものである可能性が高いと推測できる

このように基準価額の推移を短期・長期で見比べてみることで、現在の赤字が一時的なものであるのか、それとも商品の価値が長期的に下落してしまっているのかをある程度予測することができます。

4-3.STEP2.「保有継続」するか「売却」するかを決断する

発生した赤字が一時的なものかどうかの予測を立てたら、「保有継続」するか「売却」するかを決断します。

保有継続するか、売却するかの判断基準は、次の通りです。

NISAで投資した金融商品を保有継続するか・売却するかの判断基準 |

発生した赤字が一時的なものである可能性が高い場合:保有継続 ※積立投資の場合は引き続き追加購入する |

長期的に赤字になりそうな場合:売却 ※購入商品を見直し、長期的に利益が見込める他の銘柄に乗り換える |

前章「3.NISAの赤字リスクを最小限に抑える5つの方法」でお伝えしたようなインデックスファンドに積立投資をする運用スタイルの場合は、売却せずに保有し続けていれば含み益に転じる可能性が高いため、基本的に保有継続を選択します。

一方で、成長投資枠を活用して個別株等に一括投資する運用スタイルの場合は、保有し続けていることで赤字が膨らんでしまうケースもあるため、保有継続か売却かの判断が難しい傾向にあります。

損切りができない、売買の判断に迷ってしまう方はプロのアドバイスを検討しましょう

金融商品の売買のベストなタイミングを個人投資家が見極めるのは非常に難しく、明確な根拠を持たずに運任せで判断してしまうと、赤字の発生リスクが高まるうえに今後の投資スタイルも定まりません。

「自分は損切がうまくできない」と思ったら速やかにプロに相談するのが一番ですが、相談先としておすすめしたいのが投資顧問です。

【投資顧問とは?】

投資家と契約を結んで、株式や債券などの売買についてアドバイスをする業務のこと。

投資のアドバイスを業務上のサービスとして提供することが法的に認められている、投資の専門家・専門会社です。

投資顧問を利用することで、情報商材屋やインフルエンサーといった「自称投資のプロ」からアドバイスを受けるよりも、安全・健全に資産運用につながります。

※投資顧問とは何かをより詳しく知りたい場合は、以下の記事をご覧ください。

株式投資のアドバイスをする「投資顧問」とは

投資に関する相談は、相談者の状況や資産形成プランに合わせた個別のアドバイスが必要になるため、基本的には有料です。

初回無料の相談窓口を設けている投資顧問サービスもありますが、一回のみの相談で投資に関するすべての疑問が解決するケースは少なく、二回目以降は高額なサービスをすすめられる可能性もあります。

投資顧問に相談の依頼をする場合は、継続的にアドバイスがもらえる、月数千円程度の手頃なサブスクリプションサービスを選ぶと良いでしょう。

5.赤字のリスクを回避しつつ利益を最大化するなら「ライジングブル投資顧問」

NISAを活用した投資は、ローリスクなつみたて投資枠での長期分散投資が推奨されているものの、リスクが低い分大きな利益が出しにくいというデメリットもあります。

「長期でコツコツがローリスクなのはわかっているけど、それだと利益の額が少なすぎる」

「成長投資枠も活用して、攻めの投資がしたい!でも赤字は嫌!どうにかならないの?」

大きなリターンを狙う投資に興味があるものの、上記のような理由でなかなか踏み切れないという方は、投資の専門家である「投資顧問」のサポートを受けることをおすすめします。

「ライジングブル投資顧問」は、これまで3万人以上の利用者をサポートしてきた実績を持つ、株の売買のプロフェッショナルです。

| ライジングブル投資顧問でできること |

・買い推奨のサポート ・売り推奨のサポート ・銘柄入れ替え・ロスカットのサポート ・保有持続のサポート →株売買に関する疑問・不安に寄り添い、徹底サポート! |

どの商品をいつどのくらい売買するのか、プロのアドバイスに従い取引していくのが、健全かつ着実に資産を増やしていく近道のひとつです。

成長投資枠を活用した投資に挑戦し、赤字のリスクを回避しつつ利益を最大化して将来の資産を築きたいという方は、ぜひライジングブル投資顧問の売買サポートをご利用ください。

6.まとめ

・NISAを活用した投資で赤字が出る確率は、保有期間が長いほど低くなる

・元本がゼロになることはあっても、借金のリスクはない

▼NISAで赤字が出る際のよくある失敗パターン

・一時的な価格変動に動揺し、最も損なタイミングで売却してしまう

・毎月の生活費を切り詰めて積み立て投資し、家計が赤字になってしまう

▼NISAの赤字リスクを最小限に抑える5つの方法

1.投資の基礎知識をつけ、納得の行く運用方針を固めてから始める

2.まずは「つみたて投資枠」から始める

3.金融機関にすすめられた銘柄は安易に購入しない

4.毎月の積立額は無理のない金額に設定する

5.一時的な赤字・黒字に一喜一憂しない

→「少額・長期・積立」がNISAを活用した投資の基本

本記事の内容を参考に、あなたが赤字のリスクを最小限にする知識を身につけ、NISAを安心して始めるきっかけになりましたら幸いです。

コメントComment