【初心者向け】資産形成の第一歩!『つみたてNISA』まるわかり解説!

こんにちは!投資カピバラ(@Capybara_Stock)と申します。

某ハイテク企業勤務の20代エンジニアで、AI/RPA/DX全般が専門です。普段はTwitterで、主に米国株を中心とした資産運用について情報発信させていただいております。

本noteでは「資産運用を始めた方がいいって聞くけど、何からやったらいいかわからない!😓」という初心者の方向けに、その第一歩として超おススメの『つみたてNISA』について、わかりやすく解説していきます!

初心者の皆様の中にはこんな風に思われる方もおられるかもしれません。

「資産運用?詐欺じゃないの?😠」

「暴落が来たら大損する!😱」

「どうせギャンブルでしょ?🤔」

そういった固定観念は一旦捨ててください。

昨今の世の中には資産運用に関する情報が溢れかえっており、中にはワンルームマンション投資やマルチ商法など、詐欺まがいの案件も多く存在します。上記のような懸念を持たれるのは正常な思考です。

こうした情報の中から正しい情報を選び取ることは初心者には難しく、正しい情報であっても法外な対価を要求されることすらあります。

本noteの内容は期間限定で無料公開とさせていただいております。

私自身の運用経験も踏まえ、メリットだけでなくデメリットやリスクについてもわかりやすくまとめておりますので、「やる・やらない」の判断も含めご自身で判断していただくことができます。

記載の内容は複数の書籍に加え、実際につみたてNISAの運用をされている先輩投資家のみなさまの意見を参考にさせていただきました。

個々の内容については検索すれば出てくる内容ばかりですが、初心者の方向けにわかりやすく体系的に編集しておりますので、ぜひ最後までじっくりお読みいただけますと幸いです!

本noteへの投げ銭はご遠慮させていただいております。

もし本記事に価値を感じてくださった方がおられましたら

「スキ♡」やTwitterの「イイね」「RT」で拡散いただけると幸いです!

前置き:なぜ資産運用をすべきか?

本題に入る前に、一つだけ確認しておきたいことがあります。

『あなたが資産運用をする目的・理由はなんですか?』

おそらく多くの方はこうした理由がきっかけではないでしょうか?

✅周りが皆やり始めていて、自分も始めなくてはいけない気がするから

✅なんとなく将来が不安だから

✅有名インフルエンサーがおすすめしていたから

特に「なんとなく将来が不安だから」「老後の備えがしたいから」という理由が多いかと思います。

昨今では老後2000万円問題に代表されるように、公的年金支給額は年々減少傾向にあり、菅総理も「自助・共助・公助」を掲げるなど、公的年金に頼らず自分で老後資金を準備することの重要性が叫ばれています。

では「貯金だけしていればOK」なのか、と問われれば、答えはNOです。

昔は銀行の定期預金にお金を預けておくだけで5%前後の利子が貰えたので、リスクをとって投資をしなくても勝手に資産が増えていきました。

しかしここ数十年で預金金利はほぼゼロにまで低下し、銀行にお金を預けていても増えないどころか、口座維持手数料などを徴収しようとする動きすらあります。

その一方で、モノの値段(消費者物価指数)は年々上昇しており、それに伴って「現金」の価値はどんどん下がっていきます(引用)

これは例えば、これまで1個100円で買えていた🍙が1個120円に値上がりするようなもので、同じ額の現金と引き換えに購入できるモノが減っていく⇒現金の価値が低下していく、という図式になります。このインフレが加速すれば、「やっぱり2000万円じゃ足りない」なんて未来も起こり得ます。

なんだか暗い話ばかりで嫌になってきますが、国もこの状況に対して手をこまねいているばかりではありません。国として「貯蓄から投資へ」を掲げ、国民一人一人が資産運用によって「自助」を実現できるよう、法整備を進めました。

資産運用とは、株式・債券・不動産などの資産を購入し、

株価上昇など、資産評価額の上昇による差益(キャピタルゲイン)

配当金など、利息として定期的に得られる収益(インカムゲイン)

などを獲得し、資産総額の向上を狙うものです。

資産運用を進めるうえで強力な助けになるのが、国が定めた制度であり、今回のnoteでご紹介する「つみたてNISA」です。

1. つみたてNISAとは?

つみたてNISAとは簡単に言うと、

「資産運用にかかる税金がめっちゃおトクになる制度」です。

例えば、あなたが100万円分の株を購入して、その株が200万円に値上がりしたとします。あなたがこの株を売却すると、利益は差額の100万円...ではありません。

売却時にその利益(譲渡益)に対して「20.315%」の税金が課せられます。

つまりあなたの利益は100万×(1-0.20315)=79万6850円となります。なんと20万円以上税金で持っていかれてしまいます...😢

この譲渡益が非課税、つまり税金がかからないのが『つみたてNISA』制度です。上記の例ですとあなたは100万円丸々手に入れることができます。

めっちゃおトクですね!

資産運用を始めるのならば、まず最初に利用すべき制度と言えます。

「じゃあ資産運用するときは全部つみたてNISA制度を使えばいいのか!」と思われた方もおられるかもしれませんが、あまりにもおトクすぎるため、金額や期間に制限が設けられています。

・非課税となる期間は最長20年間まで

・1人あたりの新規投資額は毎年40万円まで

・投資可能な商品は、金融庁が厳選した優良な商品のみ

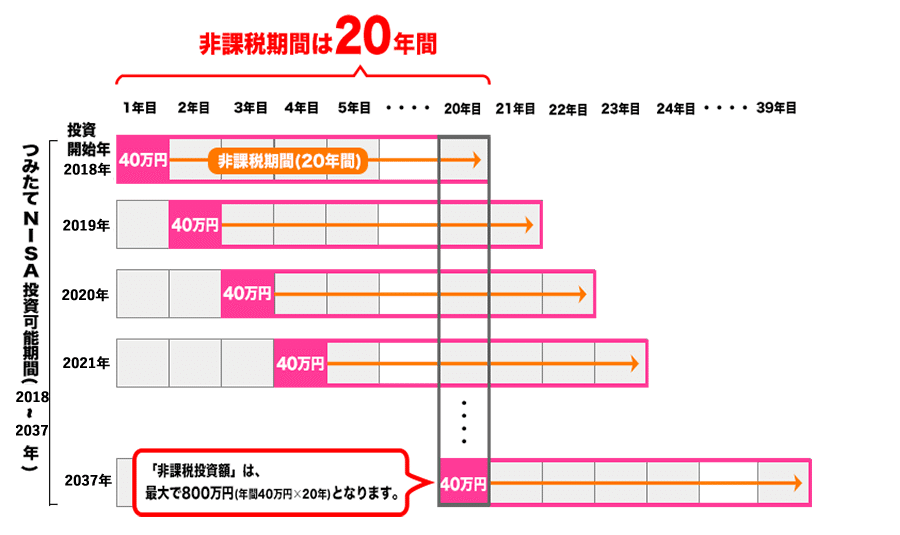

「非課税となる期間は最長20年間まで」については金融庁HPに解説イラストが掲載されていますので引用します。

下の図でいうと、例えば2018年につみたてNISA制度を利用して投資を開始すると、20年目にあたる2037年までに値上がりした分は非課税になります。

同様に、2019年、2020年と毎年積立投資を行ったぶんも、それぞれ20年間の値上がり分は非課税となります。

「毎年40万円まで」という金額が大きいか小さいかは人によるかと思いますが、最大で40万円×20年=800万円の「非課税投資枠」を利用することができます。もちろん、40万円より少ない額で始めることも可能です。

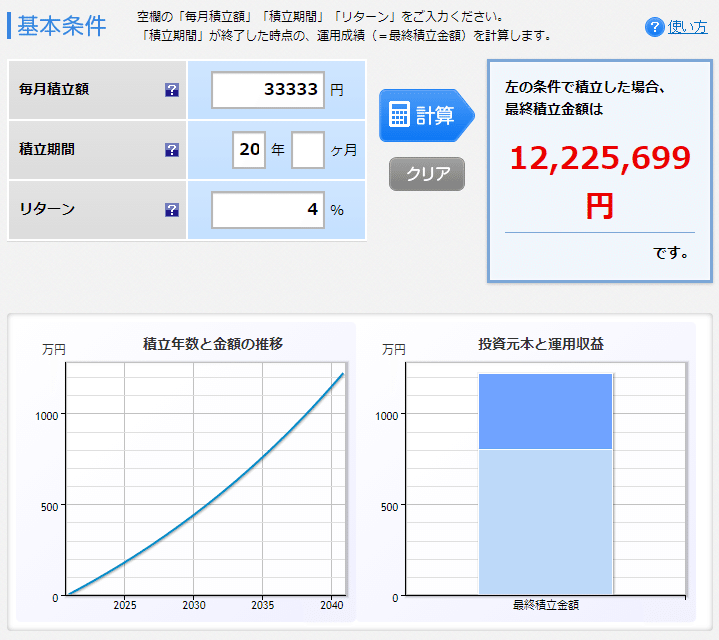

例えば、年40万円(月33333円×12カ月)の積立を20年間継続し、運用リターン(資産の増加割合)が年4%だった場合をシミュレーションしてみると

積み立てた元本は800万円であるのに対し、運用リターン(利益)は約422万円となっています。本来はここに20.315%の税金が課されますが、つみたてNISAを利用していれば422万円が丸々手に入ることになります。

※上記はあくまでもシミュレーションになります。

また「投資可能な商品は、金融庁が厳選した優良な商品のみ」については以下のように述べられています。

つみたてNISAの対象商品は、手数料が低水準、頻繁に分配金が支払われないなど、長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されており、投資初心者をはじめ幅広い年代の方にとって利用しやすい仕組みとなっています

要するに

「金融庁のプロたち」が「投資について全く分からない初心者」向けに「基本的にはどれを買っても失敗することはないと思われる」選りすぐりの金融商品を厳選しています。

文中に「公募株式投資信託と上場株式投資信託(ETF)」という見慣れない言葉が出てきましたが、この「投資信託」とは簡単に言うと「株式や債券の詰め合わせパック」だと思えばOKです。(引用)

「投資信託」とかいうとなんだか難しく感じてしまいますが、実はとってもシンプルです。例えば、以下のような「投資信託」があります。

・『日経平均株価を構成する225社』にまとめて投資する「投資信託」

・『ダウ平均株価を構成する30社』にまとめて投資する「投資信託」

・『プロが選び抜いた、今後成長しそうな会社』に投資する「投資信託」

「株式投資」と聞くと「○○社で不祥事があり株価爆下げ、大損した😱」というようなニュースが流れることも多く、何となく怖い!と思われる方も多いかもしれません。

投資信託は1つの商品を買うだけで数十~数百の企業に分散して投資することができるため、リスクを軽減することが可能になります。

資産運用には「卵を一つのかごに盛るな(Don't put all eggs in one basket)」ということわざがあります。性質や値動きの異なる複数の資産に分散して運用することにより、仮にそのうち1社が倒産するようなことがあっても、資産運用全体にはほとんど影響はありません。(GPIF HPより)

また、値動きが異なる複数の資産を組み合わせて投資することで、リスク(値動きの幅)を抑え、リターンを平均化した安定的な運用を行うことができます。(GPIF HPより)

例えば以下のグラフのように、「熱い年に株価が上昇しやすいアイスクリーム会社」と「寒い年に株価が上昇しやすいおでん会社」の株式を組み合わせて持つことで、毎年安定した運用リターンを見込むことができます。

これを分散投資と言います。

国内で設定・運用されている投資信託の数は6000本以上あるとされていますが、つみたてNISAではわずか「191本」に厳選されています!

各証券会社で取り扱い商品も異なりますので、実際の選択肢はさらに少なくなります。

ちなみに、つみたてNISAと同様の制度として「NISA(一般NISAとも)」制度があります。株式投資による利益(譲渡益)が非課税となるメリットは同じですが、こちらは「期間が5年」×「年間投資額は120万円まで」という違いがあります。また、個別企業の株式を購入することもできます。

(楽天証券HPより引用)

こちらは「個別企業への投資にもチャレンジしてみたい」という方向けの制度になっているため、幅広い商品を購入することができるぶん、リスクの高い商品を購入することもできてしまうため、中級者向けです。

本記事では初心者向けとして、つみたてNISAのみを紹介しております。

「一般NISA」や、18歳以下のお子様をお持ちの方のみ利用できる「ジュニアNISA」について気になる方は、そよさん(@tokugawa_fund)が以下のnoteにまとめてくださっていますのでこちらをご覧ください!

長くなりましたが、まとめです!

つみたてNISA=「資産運用にかかる税金がめっちゃおトクになる制度」

✅40万円×20年=800万円分の投資に対する利益が非課税

✅長期・積立・分散に適した商品ラインナップ

⇒資産運用を始めるなら、まずはつみたてNISAから!

さて、察しがいい読者の皆様であればもうお気づきかもしれませんが、つみたてNISAで購入する商品の選び方と同じくらい、「どこで買うか」つまり、証券会社の選び方も重要です。

そこで次の章では、つみたてNISAの始め方について具体的な手順を紹介していきます。

2. つみたてNISAの始め方!おすすめの証券口座は?

証券会社とは、私たち個人が株式・債券等の売買を行う際の仲介取次をしてくれる会社のことを指します。大手銀行系列の名前が付いた「○○証券」のような名前を聞いたことがあるのではないでしょうか?

基本的に、投資を行いたい場合には証券口座の開設が必要です。

また「つみたてNISA」口座は1人1口座しか開設することができません。

証券会社により「売買にかかる手数料」や「取り扱い商品」「利用可能なツール・情報」などに違いがあるため、どの証券会社で証券口座を開設するかは非常に重要です。

なお、通常の口座(特定口座)であれば何口座でも作ることができます。

証券会社はその営業スタイルによって2種類に分類できます。

✅実店舗を構えてサービスを提供する「店舗証券」

⇒大和証券、野村證券、みずほ証券など

✅オンラインでの取引サービスのみを提供する「ネット証券」

⇒楽天証券、SBI証券、マネックス証券など

『つみたてNISA』に限定すれば、口座の開設・維持にかかる「口座開設料・管理料」や「売買手数料」はどちらの証券会社でも無料となっていますので、どの金融機関を選んでも問題ありません。

ただし、つみたてNISAの40万円/年の枠以外に、個別企業や債券への投資などにも興味がある、という方には「ネット証券」がおススメです。

一見すると、大手の知名度と実店舗がある「店舗証券」の方がなんとなく安心感があるように思えてしまいますが、その分だけ人件費や店舗維持費のコストがかかっており、取引に必要な手数料は割高に設定されています。

後述しますが手数料はほんの数%でも投資成果に大きな影響を与えます。

また「店舗証券」のメリットとして『投資のプロにアドバイスを貰える』という説明がありますが、実際には担当者のレベルはまちまちで、私たち投資家に不利な商品を押し売りしてくることも少なくありません。

うまく付き合うことができれば有益な情報を得られることもありますが、はっきり言って、初心者は近づかない方が無難です。

一方で「ネット証券」のメリットは、なんといっても手数料が安い点です。そのぶん売買取引などは自分の手で操作する必要がありますが、『つみたてNISA』であれば手数料も無料、かつ一度設定すれば放置していても自動で積立購入してくれるように設定することもできます。

投資商品の営業電話がかかってくるようなこともないので、自分の判断で資産運用を行いたい方にお勧めです。

「ネット証券」の中でも、初心者の方向けには「楽天証券」「SBI証券」が操作がわかりやすくておススメです。

投資歴の長い方でも使っておられる方が多いので、不明点があった際にネット上の情報が多いこともメリットの一つです。

既に「楽天カード」を持っているのであれば、積立投資で楽天ポイントがもらえる楽天証券がおススメです。

投資信託を最大で月50000円までクレジットカード決済で購入でき、1%のポイントが付与されます。

以下のリンクから口座開設できます。アフィリエイトリンクではないですが、気になる方は検索から飛んでもOKです。

Tカード・Tポイントを利用しているのであれば、Tポイントで投資信託の買い付けが可能なSBI証券もおススメです。

SBI証券はETFの自動定期購入や逆指値機能なども充実しているため、つみたてNISA以外の投資もやってみたい方にお勧めです。

前述の通り、通常の口座(特定口座といいます)であればいくつでも作ることができますので、例えば私の場合は以下のように使い分けています。

楽天証券 :NISA口座+特定口座(メイン)

SBI証券 :特定口座(IPO投資のみ)

マネックス証券:特定口座(サブ)

ちなみにつみたてNISAの取扱商品一覧は以下のようになっています。

・楽天証券:170種類

・SBI証券:163種類

かなり厳選されているとはいえ、実際のリストを見てみると似たような名前がずらっと並んでいて、どれを選べばいいか結局わからなくなるかと思います。

そこで次の章では、投資信託の選び方のポイントを見ていきます!

3. 投資信託の賢い選び方!

まずは投資信託の種類についてご紹介します。

投資信託の分類方法には以下の2種類があります。

①運用方法による分類

②投資対象地域・資産による分類

①運用方法による分類

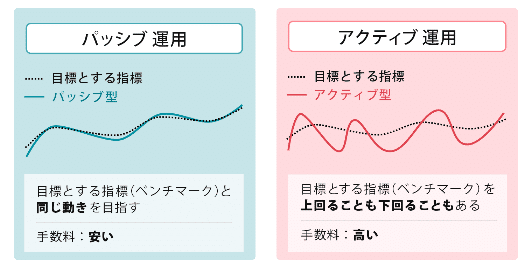

投資信託の運用方法には「パッシブ運用」と「アクティブ運用」の2種類があります。(引用)

「パッシブ運用」とは例えば「日経平均株価」「ダウ平均株価」といった市場全体の動きに連動した値動きになるよう設計された商品です。

「アクティブ運用」とは運用担当者のファンドマネージャの裁量によって特定の運用方針に基づく売買を繰り返すことで高い収益を目指す商品です。

上記の説明だけを聞くと「アクティブ運用」の方が有利であるように思えますが、過去の調査によると、「パッシブ運用」の成績を上回る「アクティブ運用」投資信託は全体の4分の1程度しかありませんでした。

単年で見ると非常に高い運用成績を収めている投資信託も存在しますが、そのほとんどは運用成績が安定していません。運用にかかる手数料も高いため、長期投資であるつみたてNISAには不向きと言えます。

よって、基本的には「パッシブ運用」型の投資信託をお勧めします。

ちなみに別名「インデックス投資信託」とも呼ばれます。(インデックス=日経平均などの"指標"に連動するため)

②投資対象地域・資産による分類

投資対象となる地域としては以下のような種類があります。

①日本国内株式:日経225・TOPIXなど

②北米株式(アメリカ):S&P500指数、全米株式など

③先進国株式(アメリカ+欧州など)

④全世界株式

⑥新興国株式(中国・台湾・韓国など)

その他、債券やリート(不動産)・コモディティ(金など)を組み込んだ「バランス型」と呼ばれる投資信託も存在します。

将来的なリターンは誰にも予想できませんが、過去のリターンが安定して高かったことから②北米株式を選択する方が多いようです。

以下のグラフは2008年~の各指標の推移(ドル建て)を並べたものですが、北米株式がダントツで好成績を上げていることがわかります。

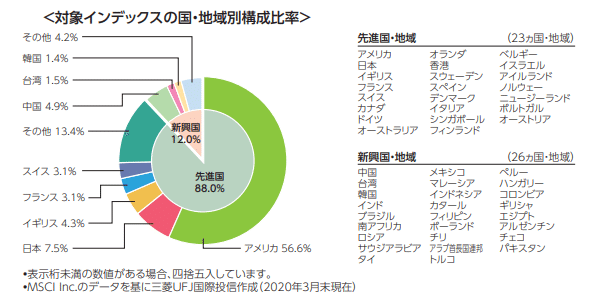

ただし、実際には為替の影響を受けることになりますし、過去のリターンは将来のリターンを約束するものではありません。最近では中国をはじめとする新興国の台頭を見込んで④全世界株式を選択する人も増えています。

④全世界株式の中身は以下の通り北米が56.6%を占めていますので、何を選べばいいのかわからないという方は④全世界株式が安牌になりそうです。

ちなみに以下はSBI証券で取り扱っている「日経平均株価」に連動する「パッシブ運用」の投資信託ですが、運用会社によって右列の「信託報酬」の%が異なっています。この「信託報酬」とは運用期間中に資産から引かれていく運用手数料のことで、低ければ低いほど良いとされています。

このように同じ指標に連動する投資信託でも運用手数料が異なることが多いため、「パッシブ運用」かつ「信託報酬の安いもの」を選ぶのが最善とされています。

4. つみたてNISA向けの投資信託3選!

前章の内容より、投資信託を選ぶ際のポイントは下記3点でした。

・パッシブ運用

・信託報酬(手数料)が安い

・「全世界株式」もしくは「北米株式」

上記の条件を満たし、かつ「楽天証券」「SBI証券」のいずれでも購入可能な投資信託を3つ選んでみました。

①

『eMAXIS Slim 全世界株式(オール・カントリー)』

これ一本で世界中の企業にまんべんなく投資することができ、信託報酬は0.1144%以内と非常に格安です。

(信託報酬については個人的には0.5%を超えると「高いな」と感じます)

ちなみに同じ「全世界株式」投資信託でいうと『SBI・全世界株式インデックス・ファンド(愛称:雪だるま(全世界株式))』という商品もあり、信託報酬は0.1102%程度と誤差レベルですがさらに安くなっています。

しかしこちらについてはファンドの純資産額が100億円ほどで『eMAXIS Slim 全世界株式』の700億円と比較してもかなり小さいため、おすすめからは外させていただきました。

②

『eMAXIS Slim 米国株式(S&P500)』

アメリカの代表的な株価指数である「S&P500」を構成する企業約500社に投資することができる商品です。「S&P500」については日本ではあまりなじみがない指数かもしれませんが、GAFAMを始め「P&G」「Visa」といった有名大企業が名を連ねる指数、米国版の日経平均だと思えばOKです。

信託報酬は0.0968%以内と①よりさらに格安です。

ちなみに同じ「S&P500」連動の投資信託ですと、SBI証券のみの取り扱いですが『SBI・バンガード・S&P500インデックス・ファンド(愛称:SBI・バンガード・S&P500)』もおススメです。こちらも信託報酬が0.0938%程度と誤差レベルですがさらに安くなっています。

③

『楽天・全米株式インデックス・ファンド(愛称:楽天・バンガード・ファンド(全米株式))』

こちらはアメリカの全上場企業約4000社全てにまとめて投資することのできる投資信託です。②のS&P500に含まれる大企業に加えて、成長力の高い中小クラスの銘柄も含まれている点が特徴です。

信託報酬は0.162%程度と格安で、楽天と名前に入っていますがSBI証券でも購入可能です。

5. つみたてNISA・資産運用のリスク・デメリット

ここまで資産運用をすることの意義・つみたてNISAのメリットについて説明してきましたが、一方でリスクやデメリットも存在します。

◆資産運用を行うデメリット:価格変動リスク・元本割れのリスク

「リスク」と聞くと「企業が倒産する"リスク"」のことと思われるかもしれませんが、資産運用における「リスク」とは『価格の変動幅』のことを指します。(引用)

『リスク』が大きい=値動きの幅が大きい

『リスク』が小さい=値動きの幅が小さい

一般的に、投資信託のように値動きの異なる複数の商品を保有することで、資産全体の値動きの幅が小さくなる=『リスク』が小さくなる、と言われています(分散投資)。しかし、例えばコロナショックのような大規模な暴落が発生した場合、分散投資を行っていたとしても急激な価格の乱高下が発生する場合があります。

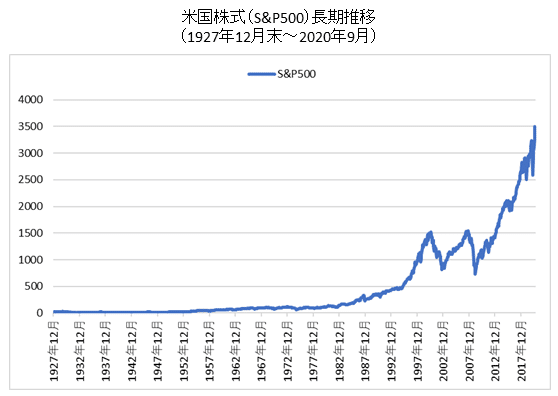

例えば2020年3月のコロナショックでは、アメリカの代表的な株価指数である「S&P500」は、わずか1カ月で30%以上大暴落しました。

その後株価は半年と経たずV字回復を成し遂げましたが、この暴落に耐えきれずにせっかく積み立てた資産を売却してしまった人もいると思います。

ちなみに、過去のS&P500の年平均リターンは約7%ほどで、もし今後20年間も同様に推移すると仮定すると、資産は倍以上になる計算です。

ですが、7%というのはあくまで「平均」であり、単年で見ると20%を超える年もあれば-40%近くマイナスになる年もあるなど、イメージ以上に変動が激しいことがわかるかと思います(引用)。

また、投資元本割れのリスクもあります。

株価といえばずっと上がっていくものと思われがちですが、必ずしも上昇することが保証されているわけではありません。

例えば「日経平均株価」の場合、過去20年以上低迷が続いていました。

仮に1991年4月から投資を始めた場合、2020年11月までずっと含み損だったことになります。あなたがこれから始めるつみたてNISAの20年間が、このような低迷期間に当たってしまう可能性があることを留意する必要があります。あなたは20年間ずっと赤字でも積立を続けられますか?

つみたてNISAで人気の『S&P500』指数も過去40年間は右肩上がりだったものの、日経平均のように低迷する可能性がないわけではありません。

◆つみたてNISAのリスク・デメリット

つみたてNISA固有のデメリットとしては以下のような点が挙げられます。

①つみたてNISA口座は1人1口座まで

⇒これは証券会社の紹介パートでも述べた通りです。

一般NISA口座とも併用できませんので注意!

②非課税対象となるのは新規に購入した商品のみ、再利用不可。

⇒例えば「つみたてNISA」口座で40万円分の投資信託を購入→売却した場合、翌年になるまで「つみたてNISA」口座で投資信託を購入することはできません。40万円の枠は使い切りと考えてください。

③投資上限額が少なく(40万円)、投資できる商品が限定されている

⇒本記事中でも説明しましたが、これから資産運用を始める初心者にとっては、むしろリスクの高い商品を買ってしまう可能性が低くなるため、メリットともいえると思います。

④通常の口座(特定口座)と損益通算ができない

⇒通常の株式投資では、「株で得た利益」と「株で得た損失」を相殺させることで、「株で得た利益」にかかるはずだった税金を取り戻すことができます。これを損益通算と言います。

しかし、つみたてNISAや一般NISAの損益は、通常の口座(特定口座)の損益と通算させることはできません。

上記のようなリスクをしっかり踏まえた上で、ご自身で「やる・やらない」を判断されますよう、お願いいたします。

資産運用における鉄則は「投資は自己責任」です。自分の資産運用で損失を被った場合でも、それを誰かのせいにしたり、損失を補填するよう要求することはできません。

6. 我が家の積立状況(参考)

参考までに、我が家の積立状況をお見せいたします。

我が家のケースですと、夫婦でそれぞれ積立投資を行っています。

私の口座:「楽天証券」の一般NISA口座

「eMAXIS Slim 米国株式(S&P500)」を月5万円積立

妻の口座:「楽天証券」のつみたてNISA口座

「楽天・全米株式インデックス・ファンド」を月33333円積立

※ちなみに「eMAXIS Slim 米国株式(S&P500)」と「楽天・全米株式インデックス・ファンド」はほとんど同じ値動きになるため、どちらか一方で良いと思います(-_-;)

妻の口座の積立状況を見てみると、積立額が40万円に対し、リターンは+54890円となっていました。(12/9時点)20年後が楽しみです🥰

7. よくある質問集

Q.投資を始めるタイミングはいつが最適ですか?

コロナショックのような暴落がきたときに始めた方がいいですか?

A. 始めると決めたら、今すぐ始めることをお勧めします。

いつ来るかわからない暴落を待っている間にも株価は上昇し、そのぶん機会損失が発生します。下記の図は米国のS&P500指数の1920年代~の推移ですが、幾度かの暴落を乗り越え右肩上がりで上昇し続けています。(引用)

個人的には、20年後を考えれば誤差だと思っています。

また個人的な経験を元にするのであれば、暴落が起こってから色々準備したり投資について勉強していては間に合いません(笑)

Q. 全世界株式と北米株式、どちらにするか迷って決められません。

A. 決められないのであれば、ひとまず全世界株式でよいと思います。

途中で積み立て設定を変更することも可能です。

過去の傾向から、全世界株式の方が値動きが少ないとされています。

Q. 株式以外に債券や金などにも分散投資したほうがいいですか?

A. あなたの年齢によりますが、若いうちは株式のみでよいと思います。

証券会社のHP等では「分散投資」のお題目で、下図のような複数の資産を組み合わせたポートフォリオをお勧めしていることが多いです(引用)。

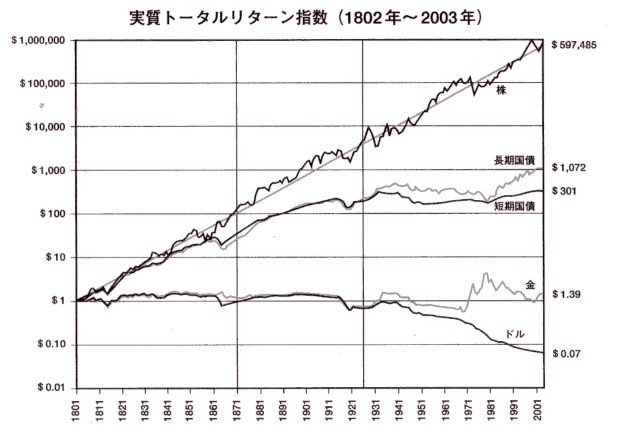

しかし、つみたてNISAのような20年超の長期投資であれば、株式(特に海外株式)の期待リターンが最も高く、値動きの小さい債券・金・REITなどを組み込む必要性は薄いと言えます。また「分散投資」という観点では、「S&P500」指数に連動する投資信託1つでも十分な分散がとられています。米国のシーゲル博士の著書によると、過去200年間の資産ごとのトータルリターンは以下のようになっています。

(1802年に$1をそれぞれの資産で持っていたら、2003年にいくらになっているか)

この図によると、長期的には株式のリターンが最も大きいことがわかります。とはいえ、人によってリスクに対する許容度は様々ですので「可能な限り資産の値動きを減らしたい」のであれば、株式以外の資産を組み込んだり、バランス型の投資信託を購入することも選択肢になると思います。

証券会社のおススメのように複数の資産を別々に購入するとリバランス等の手間や手数料が余計にかかってしまいます。

Q. 株価が暴落したらどうすればいいですか?売るべきですか?

A. 少なくともつみたてNISAの積み立て分は売る必要はないと考えます。

投資信託のつみたて購入は「ドルコスト平均法」といって、定期的に一定金額ずつ買い付ける方法になっているため、株価が低迷しているときにはより多い株数を買い付ける仕組みになっています。これにより、暴落から回復した際により大きな利益が見込めます(引用)

また、前述の通りつみたてNISAの40万円/年の枠は使い切りのため、一度売却してしまうと再利用することはできないというのもあります。

個人的には、株価が長期的には右肩上がりであることを前提として、低迷している期間は「たくさん買えてラッキー(∩´∀`)∩」と思っています。

Q. 証券会社や投資信託のファンドが潰れるリスクはありますか?

A. 証券会社が投資家から預かっている有価証券や金銭は、実際には信託銀行と呼ばれる場所で管理されており、経営破綻するようなことがあっても顧客に返還できるよう、自社の資産と分けて管理することが法律で義務付けられています。

それでも返還が困難となった場合は、日本投資者保護基金から1顧客あたり1千万円を上限に補償されることになっています。

また、投資信託の運用会社は運用について指図を行っているのみで、預かっている財産を実際に保管や管理しているわけではありません。(参考)

Q. つみたてNISA以外に「一般NISA」や「ジュニアNISA」などもあるようですが、どれを選べばいいですか?

あと、ロールオーバーって何?

どれを選べばいいかわからない、という段階の方には、個人的には「つみたてNISA」をオススメしております。

一般NISAとつみたてNISAの違いは下記の表の通りですが、ある程度投資経験があり、個別株投資にもチャレンジしてみたいという方には一般NISAも選択肢に入ります。

また18歳以下のお子様がいらっしゃる場合には「ジュニアNISA」も非常にお得な制度になっていますので、是非とも活用していきたいです。

(ジュニアNISAについて:金融庁HP)

各NISA制度の期間満了時の「ロールオーバー」や、お子様の年齢に応じた「ジュニアNISA」の運用については、トミィさんと言う方がわかりやすいnoteを書いてくださっていますので、下記に引用させていただきます。

Q. TeslaとかZoomみたいな人気のある銘柄に投資した方が儲かるのでは?

A. つみたてNISAやってから余裕があれば自己責任でやってみてください。

Q. GAFAってのがすごいって聞きました!買うべきですか?

A. つみたてNISAやってから余裕があれば自己責任でやってみてください。

Q. 高配当株がいいって聞いたんですが、投信とどっちがいいですか?

A. つみたてNISAやってかr(ry

8. まとめ

以上、大変長くなってしまいましたが、「つみたてNISA」のメリット・デメリットについてご理解いただけたでしょうか?

もしご質問などがありましたら、Twitter(@Capybara_Stock)までお気軽に聞いていただければ可能な範囲でお答えさせていただきます。

日本では「投資」という言葉を聞くだけでアレルギー反応を示すような人が多いですが、少しでも資産運用の魅了について伝わっていれば幸いです。

ご指摘・ご意見・ご感想もお待ちしております!

最後に、以下の免責事項についてもご確認ください↓

本記事を閲覧し、その内容を参照した事によって何かしらの損害を被った場合でも、本記事の執筆者は責任を負いません。

本記事では株式や債券などの様々な金融商品の紹介、解説を行っておりますが、これらの投資は元本を保証するものではございません。

投資にあたってはそれぞれの金融商品における元本割れなどのリスクを十分に理解いただいた上で、自己責任にて投資を行ってください。本記事では可能な限り正確な情報を掲載するよう努めておりますが、情報が誤っている・情報が古くなっている可能性がございます。本記事に掲載された内容によって生じた損害等の一切の責任を負いかねますのでご了承ください。